Уже сегодня компании оценивают перспективы на 2016 г. Для некоторых они представляются скорее пессимистичными, другие настроены оптимистично. Тем не менее при построении планов и бюджетов на следующий год для всех наряду с оптимизацией затрат важно найти баланс между ликвидностью и рентабельностью, извлечь больше прибыли, затратив как можно меньше оборотных активов в конкретный период времени и снизить тем самым потребность в финансировании. Как действовать в таком случае, каким инструментом воспользоваться? Своим опытом делится Николай Переверзев, управляющий партнер компании Noble Capital.

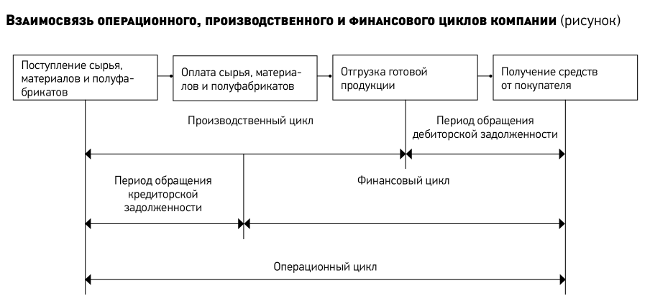

Чтобы поддерживать оптимальное соотношение показателей платежеспособности (ликвидности) и эффективности, финансовому руководителю в первую очередь нужно понять, как каждый компонент оборотных активов задействован в операционном, финансовом и производственном циклах компании, определиться с оптимальной для бизнеса структурой этих активов и обеспечить эффективное управление каждым из компонентов. Движение оборотных активов и взаимосвязи операционного, производственного и финансового циклов схематично представлены на рисунке.

Эффективное управление оборотными активами предполагает ряд последовательных этапов и требует постоянного внимания. В качестве первого шага необходимо провести экспресс-диагностику оборотных активов с помощью контрольных отчетов, а затем использовать их в повседневной практике как инструмент оперативного управления. Лучше всего разработать систему контрольных отчетов. В нее входят формы, отражающие структуру оборотных активов предприятия, и отчеты, позволяющие изучить более подробно каждый из компонентов — дебиторскую задолженность (ДЗ), номенклатуру, категории оборотных активов. Период расчета в этих формах может быть любым, по усмотрению заказчика. Рассмотрим каждый отчет подробнее.

Отчет о структуре оборотных активов покажет динамику их изменения

Для детального анализа оборотных активов обычно готовится отчет об их структуре в полной или сокращенной форме (табл. 2). Полная форма отличается от сокращенной детализацией информации, так, статья «Готовая продукция» может приводиться в разрезе складов («Склад № 1», «Склад № 2»), ДЗ — в разрезе покупателей.

Анализируя по каждому оборотному активу удельный вес начального и конечного остатка по состоянию на заданный момент времени, можно понять, куда «перебрались» ваши активы, отследить динамику изменения по каждому из элементов.

Так, сравнивая удельный вес категорий «Касса», «Расчетный счет», «Дебиторская задолженность» с общей суммой всех оборотных активов, можно оценить изменения в уровне ликвидности за период и состояние на текущий момент. Чтобы оценить интенсивность использования оборотных активов за период, можно сравнить коэффициент оборачиваемости актива данного вида с коэффициентами других активов и совокупным коэффициентом оборачиваемости. Увеличение количества оборотов говорит о лучшем управлении оборотными активами и росте деловой активности компании.

Реестр старения дебиторской задолженности нужно дополнить карточкой клиента

Реестр старения дебиторской задолженности (табл. 3) позволяет анализировать и контролировать ее структуру в разрезе покупателей и авансов, выданных поставщикам. Чтобы выявить ДЗ, погашение которой представляется маловероятным, данные в таблице слева направо располагаются по времени образования (или «старения»), а сверху вниз — по убыванию сумм (или значимости). Так, самая проблемная задолженность по сумме и времени образования отражается справа вверху. Следует учесть, что если покупатель имеет значительную задолженность и платит небольшими частями, он всегда будет отражаться в левой, непроблемной части отчета. Поэтому по каждому контрагенту, имеющему значительную сумму ДЗ (располагаются в верхней части отчета), требуется формирование более детального отчета с помощью карточки контрагента, оборотно-сальдовой ведомости по контрагенту, ведомости взаиморасчетов.

В компании уровень ДЗ может рассчитываться исходя из планов отгрузки и оплаты за продукцию. План (и прогноз) по оплате формируется на основе заключенных договоров с учетом статистических данных. Контроль соблюдения сроков оплаты по каждому договору с контрагентами осуществляет, как правило, финансовый отдел. Если срок пропущен, ведет переговоры с покупателями, начисляет пени за просрочку, а также может приостановить отгрузки продукции.

Анализ активности номенклатуры выявит неэффективно используемые запасы

Полная и сокращенная формы контрольного отчета о номенклатуре предназначены для анализа качества структуры сырья, материалов, материально-производственных запасов (МПЗ) в незавершенном производстве (НЗП), а также готовой продукции (ГП). Эти оборотные активы в отчете разделены на четыре категории, что позволяет достовернее оценить «степень бедствия», выявить точно неиспользуемые или крайне нерационально используемые запасы:

- «активная номенклатура» — есть и поступление за период, и списание (не обращаем внимания, все в порядке);

- «только поступление» — за период только поступление (если период анализа большой — год, полтора, то возникает вопрос: зачем это делается?);

- «только списание» — за период только списание (если период анализа большой — год, полтора, возникает вопрос: зачем ранее столько было приобретено?);

- «пассивная номенклатура» — за период никаких движений (это наиболее «криминальная» часть, требуется тщательный попозиционный анализ).

Полная форма отчета об активности номенклатуры оборотных активов должна содержать детализированный перечень товарно-материальных ценностей с указанием статуса (активная, пассивная, поступление, списание) каждой номенклатурной позиции.

Бывают ситуации, когда в случае возможного экономического эффекта, например, за счет снижения цен поставщиков, топ-менеджеры вправе принимать решения о формировании большего или меньшего объема запасов. Например, если основная доля себестоимости приходится на стоимость заготовки из металла, цены на который существенны и постоянно меняются, их колебания отслеживаются ежедневно. Если удается купить такую заготовку «в запас» по выгодной цене, предприятие получает существенную экономию. Однако под каждое такое решение требуется экономический расчет и контроль эффективности использования излишне приобретенных запасов (с целью подтверждения расчетного экономического эффекта — затраты на хранение, учет временной стоимости денег и т.д. должны быть меньше полученного дисконта от приобретения таких избыточных запасов).

Динамика оборотных активов — экспресс-индикатор их управляемости

Если объем производства и реализации в компании от периода к периоду практически не меняется, а уровень оборотных активов при этом снижается, можно сделать вывод о повышении эффективности управления оборотными активами (при условии соблюдения технологических требований). Верно и обратное: если уровень оборотных активов растет при сохранении уровня выпуска продукции и неизменном качестве, необходимо принимать меры по улучшению управления оборотным капиталом (или как минимум по контролю над их расходованием и сохранностью).

Изучая динамику изменения оборотных активов, следует ориентироваться не только на абсолютные показатели по каждой статье, но и на коэффициенты оборачиваемости по видам активов и по местам их отражения (хранения). В отчеты можно включать как фактическую информацию, так и прогнозные значения, но вот сравнивать следует лишь сопоставимые периоды. Например, к моменту начала капитального ремонта уровень запасов обычно растет, а после его завершения значительно уменьшается.

Если не требуется анализировать всю совокупность оборотных активов, можно воспользоваться упрощенным вариантом контрольного отчета, к примеру, рассмотреть динамику оборачиваемости средств на счетах в банке, незавершенного производства или дебиторской задолженности.

Кроме того, на основании сезонности продаж (загрузка производства), периодов текущего и капитального ремонтов, а также инвестиционной программы возможна грубая оценка эффективности использования запасов компании.

Техника анализа

Прежде всего, из бухгалтерской или управленческой отчетности выберем несколько сопоставимых периодов, прибыль за которые примерно одинакова. Далее из этих периодов отберем те, где практически один и тот же размер прибыли предприятия обеспечивался меньшей величиной оборотных активов. Для этого воспользуемся контрольным отчетом «Динамика оборотных активов» (табл. 1).

Динамика коэффициента оборачиваемости оборотных активов по видам (извлечение) (таблица 1)

|

|

Период анализа: 1 января — 31 мая 2015 г. и прогноз на июнь — август 2015 г. | |||||||

|

|

Январь |

Февраль |

Март |

Апрель |

Май |

Июнь |

Июль |

Август |

|

Счета в банке |

21,57 |

23,54 |

27,45 |

27,01 |

31,12 |

27,92 |

29,53 |

35,02 |

|

Незавершенное производство |

4,56 |

7,42 |

10,95 |

9,73 |

7,12 |

6,03 |

7,42 |

6,23 |

|

Готовая продукция |

0,11 |

0,9 |

1,21 |

1,57 |

1,44 |

1,38 |

1,48 |

1,45 |

Чтобы выявить слабые места, проведем более детальный анализ оборотных активов с использованием контрольного отчета «Структура оборотных активов предприятия» (табл. 2). На этом этапе главное выявить, где, на каком месте хранения и почему произошло увеличение по конкретному виду оборотных активов. Как показывает практика, наиболее проблемными видами оборотных активов, требующими постоянного внимания и контроля, являются дебиторская задолженность (с учетом авансов поставщикам), запасы товарно-материальных ценностей на складах предприятия, объем незавершенного производства и величина склада готовой продукции. Соответственно, для их детального анализа будут применены контрольные отчеты «Реестр старения дебиторской задолженности» (табл. 3), полная форма отчета «Структура оборотных активов предприятия» и отчет «Анализ активности номенклатуры» (табл. 4).

Структура оборотных активов предприятия (таблица 2)

Период анализа с _____2015 г. по ________2015 г.

|

Тип строки |

Вид оборотных средств |

Начальный остаток,

|

Увеличение, тыс. руб. |

Уменьшение, тыс. руб. |

Конечный остаток,

|

Удельный вес начального остатка каждой статьи в общей сумме

|

Удельный вес конечного

|

Коэффициент оборачиваемости

|

|

A |

B |

C |

D |

E |

F |

G |

H |

I |

|

Итоговая |

Касса |

12,69 |

10,79 |

6,78 |

16,70 |

0,9 |

1,12 |

0,46 |

|

Итоговая |

Счета в банке |

8,001 |

257,93 |

255,63 |

10,30 |

0,57 |

0,69 |

27,92 |

|

Итоговая |

Склады материальнотехнического снабжения |

618,81 |

398,51 |

263,48 |

753,84 |

43,97 |

50,55 |

0,38 |

|

Итоговая |

Незавершенное производство |

76,19 |

309,17 |

346,63 |

38,75 |

5,41 |

2,6 |

6,03 |

|

Итоговая |

Готовая продукция |

77,65 |

92,87 |

101,52 |

69,001 |

5,52 |

4,63 |

1,38 |

|

Итоговая |

Авансы

|

167,79 |

238,30 |

221, 55 |

184,55 |

11,92 |

12,38 |

1,26 |

|

Итоговая |

Дебиторская задолженность покупателей |

446,28 |

535,69 |

563,95 |

418,02 |

31,71 |

28,03 |

1,3 |

|

Итоговая |

Всего |

1407,44 |

1843,26 |

1759,53 |

1491,17 |

100 |

100 |

1,21 |

Если суммы по статьям оборотных активов по сравнению с «эталонным» периодом существенно увеличились (например, более 5%, но не менее 1 млн руб.), исключить неэффективное расходование оборотных активов в анализируемом периоде нельзя. Руководители функциональных подразделений обязаны объяснить их причины.

Контрольные отчеты также помогут оценить, насколько правдоподобны заявки на оборотные средства. Например, директор по снабжению жалуется на нехватку ТМЦ и требует увеличения в полтора раза объема закупок. При этом и структура, и объемы производства остались практически неизменными, поэтому возникает справедливый вопрос: зачем? Директору по снабжению запрос придется обосновать весьма тщательно.

Реестр старения дебиторской задолженности на ___________2015 г. (таблица 3)

|

Наименование дебитора |

Срок образования задолженности, дни |

Всего,

|

Доля дебитора |

|

|

|

|

|

|

|

|

0—30 |

31—60 |

61—90 |

91—120 |

121—150 |

151—180 |

>180 |

|

|

|

A |

B |

C |

D |

E |

F |

G |

H |

I |

G |

|

Предприятие № 1 |

|

36274,42 |

|

|

|

|

|

36274,42 |

29,37% |

|

Предприятие № 2 |

|

30364,63 |

|

|

|

|

|

30364,63 |

24,58% |

|

Предприятие № 3 |

|

30322,68 |

|

|

|

|

|

30322,68 |

24,55% |

|

Предприятие № 4 |

14551,95 |

|

|

|

|

|

|

14551,95 |

11,78% |

|

Предприятие № 5 |

12000,00 |

|

|

|

|

|

|

12 000 |

9,72% |

|

Всего |

26551,95 |

96961,74 |

0 |

0 |

0 |

0 |

0 |

123513,69 |

100% |

|

Доля по срокам образования (%) |

21,50% |

78,50% |

0% |

0% |

0% |

0% |

0% |

100% |

|

Причем контрольные отчеты можно использовать для управления отдельным предприятием или группой компаний. При этом задача финансового директора — не допустить необоснованного увеличения доли низколиквидных активов. Временно свободные денежные средства, оставшиеся после формирования страхового резерва, рекомендуется переводить в краткосрочные финансовые вложения.

Приведенная система контрольных отчетов может служить «лакмусовой бумажкой» эффективности использования запасов в компании. Такой экспресс-метод позволяет получить быстрые результаты. А затем необходимо наладить системную работу в управлении запасами.

Анализ активности номенклатуры по состоянию на _______2015 г. (таблица 4)

|

Статус |

№ склада |

Балансовый счет |

Код ТМЦ |

Наименование товарноматериальных ценностей (ТМЦ) |

Код единицы

|

Единица

|

Начальный остаток на 01.01.2015 |

Приход |

Расход |

Конечный остаток на 30.05.2015 | ||||

|

Сумма,

|

Доля, % |

Сумма,

|

Доля, % |

Сумма,

|

Доля, % |

Сумма,

|

Доля, % | |||||||

|

A |

B |

C |

D |

E |

F |

G |

H |

I |

J |

K |

L |

M |

N |

O |

|

итого |

|

|

|

Активная номенклатура |

|

|

29555,78 |

41,5 |

638551,15 |

96,8 |

624315,04 |

96,5 |

43791,89 |

52,4 |

|

итого |

|

|

|

Только поступление |

|

|

62,19 |

0,9 |

21013, 44 |

3,2 |

–0,30 |

|

21634,93 |

25,8 |

|

итого |

|

|

|

Только списание |

|

|

28848,25 |

40,5 |

–36,56 |

|

22827,51 |

3,5 |

5984,18 |

7,2 |

|

итого |

|

|

|

Пассивная номенклатура |

|

|

12220,84 |

17,1 |

2,57 |

0 |

–3,015 |

|

12226,43 |

14,6 |

|

итого |

|

|

|

Всего |

|

|

71246,07 |

100 |

659530,59 |

100 |

647139,23 |

100 |

83637,44 |

100 |