Количество банков в России с 2013 по 2016 гг. сократилось с 897 до 575, причем подавляющая часть рухнула в результате банкротства. За каждым крушением банка стоят сотни, зачастую тысячи компаний, потерявших деньги на зарплаты своим работникам, перечисление налогов и платежи партнерам. Предпринимательское сообщество настаивает на прозрачности процедур банкротства, включении бизнеса в систему страхования вкладов и изменении очередности кредиторов.

Бизнесмены, пострадавшие в результате крушения банков, считают необходимыми открытость и прозрачность проведения процедур банкротства кредитных учреждений, отмечали участники конференции «Защита прав предпринимателей, пострадавших от отзыва банковских лицензий», организованной в рамках проекта Партии Роста «СтопБанкротство».

Кроме того, при банкротстве банков, по мнению представительницы комитета кредиторов АКБ «Смоленский» Елены Карелиной, можно выделить еще две проблемы: во-первых, слабую юридическую подготовленность вкладчиков, во-вторых, несовершенство законодательства и особенно его трактовок.

Отдельная «головная боль» — мошеннические действия некоторых сотрудников банков. Так, АКБ «Смоленский» лишился лицензии буквально через день после того, как компания г-жи Карелиной оплатила налоги через счет в этом банке. Однако позже платежные ведомости были сфальсифицированы, и ей пришлось платить налоги по второму разу.

С проблемой фальсификации платежек в банках-банкротах столкнулся также координатор проекта «СтопБанкротство» и представитель инициативной группы кредиторов Пробизнесбанка Нерсес Григорян. «Мой контрагент перечислил мне на счет 2,7 млн руб., а через два дня у банка отзывают лицензию. Личные кабинеты закрываются, и потом я вижу платежки с перебитыми печатями. Что интересно, в банке в момент платежа уже работал конкурсный управляющий из АСВ», — вспомнил драматический момент пострадавший предприниматель.

В Татфондбанке, по словам представителя инициативной группы кредиторов Александры Юмановой, образовалась дыра в 120 млрд руб. уже после плановой комплексной проверки Центробанка. «Нас очень долго успокаивали, обещая санацию, — отметила она. — В результате вместо санации — отзыв лицензии». Общее число пострадавших юридических лиц составило около 35 000.

Компенсировать хотя бы основные потери предприятий при банкротстве банков может включение юридических лиц в систему страхования вкладов.

Такое предложение сделал бизнес-омбудсмен Борис Титов в докладе президенту страны еще в 2015 г. Однако только сейчас власти решили к нему прислушаться, и то в очень ограниченном виде. Проект закона о страховании вкладов юрлиц, который находится в Госдуме, затрагивает исключительно малый бизнес, а сумма страховки равна размеру страхования для физических лиц (не более 1,4 млн руб.). «Это категорически мало, — заявил Б. Титов. — Мы продолжим добиваться, чтобы под действие закона попали все вкладчики-юрлица вне зависимости от масштабов бизнеса, а сумма страховки была повышена до 5 млн руб.».

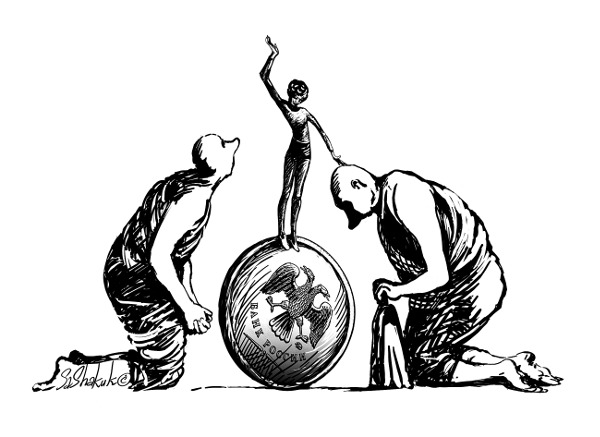

После удовлетворения в первой очереди требований Агентства по страхованию вкладов (АСВ) по возмещению затрат, произведенных по договорам банковского вклада и договорам банковского счета, кредиторам третьей очереди (куда попадают компании), по оценке вице-президента «ОПОРЫ России» Павла Сигала, фактически не остается ничего.

Решить эту проблему можно за счет внесения в Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)» поправок, предусматривающих изменение очередности удовлетворения требований кредиторов при банкротстве кредитной организации. Следует включить АСВ в третью очередь кредиторов (вместо первой). Требования Агентства должны удовлетворяться не в преимущественном порядке, а совместно с требованиями иных юридических лиц.

Поддержка предприятий, пострадавших в результате отзыва банковских лицензий, крайне важна для сбережения предпринимательского потенциала России, считает федеральный секретарь «Партии Роста» Александр Хуруджи. «По одиночке малые и средние предприниматели фактически беззащитны перед АСВ, — заявил он. — Поэтому мы создаем платформу для их объединения. В рамках проекта „СтопБанкротство“ они смогут обменяться накопленным опытом в отстаивании своих прав. Кроме того, на базе анализа каждой конкретной ситуации мы подготовим системные предложения по изменению законодательства, так как наша главная задача — уйти от ручного решения проблем к системному».