Эффективное управление оборотным капиталом — ключевой фактор выживания и успеха бизнеса. В ретейле это означает необходимость постоянно балансировать между всеми аспектами управления, а также объемами закупок, широтой ассортимента и бонусами, чтобы обеспечить прибыльность и ликвидность предприятия в целом. О том, по каким признакам можно судить о неудовлетворительном контроле элементов оборотного капитала, какие показатели и финансовый инструментарий использовать для результативного управления и как решить проблему баланса на практике, рассказывает Виктор Шапкин, к.э.н., финансовый директор сети магазинов «Л’Этуаль».

Компания работает в сегменте fashion-индустрии. Ее специфика состоит в высоких инвестициях в оборотный капитал на единицу площади, длительном операционном цикле оборачиваемости, высоких прямых затратах на поддержку сбыта. При высокой неопределенности спроса новинок и акционной активности на спрос во многом влияют модели «мода» и «сезонность». С этими особенностями связаны изменения финансовой нагрузки и, следовательно, расходов на финансирование капитала. В таких условиях контроль оборотного капитала и его составляющих, а также эффективное его использование приобретает жизненно важное значение.

В рознице в среднем в структуре оборотного капитала (ОК), как правило, небольшая доля дебиторской задолженности (ДЗ), большие инвестиции и запасы, а кредиторская задолженность (КЗ) меньше запасов. Такая структура характерна для компании и в целом для fashon-индустрии. Лучшие компании отрасли FMCG — товаров повседневного спроса имеют другую структуру. В таких компаниях запасы ниже КЗ, и FMCG сети развиваются часто за счет отрицательного оборотного капитала.

Приведем два примера, как две компании — лидеры рынка в одном сегменте, соперничающие за первое место, управляют своей оборачиваемостью. Данные в примерах взяты из официальной отчетности.

Из данных табл. 1 на основании сравнения балансовых показателей за два года следует, что запасы обновляются примерно один раз в месяц, а погашение КЗ происходит примерно один раз в два месяца. Отрицательный ОК означает, что запасы финансируются КЗ практически в течение месяца. 131 млрд руб. КЗ и 74 млрд руб. запасов, фактически 57 млрд руб. КЗ были профинансированы в другие активы. С точки зрения бизнеса, если учесть, что средняя ставка привлечения капитала составляет 10%, это составляет 5 млрд руб. экономии.

Эффективность управления оборотным капиталом Х5 Retail, млн руб. (таблица 1)

|

X5 RETAIL GROUP N.V. |

|||

|---|---|---|---|

|

|

Note |

31 Dec. 2016 |

31 Dec. 2015 |

|

Current assets (текущие активы) Inventories (запасы) |

14 |

73,801 |

57,887 |

|

Current liabilities (текущие пассивы) Trade accounts payable (торговая кредиторская задолженность) |

|

131,180 |

103,773 |

|

|

|

2016 |

2015 |

|

Revenue (доходы) |

22 |

1033, 667 |

808, 818 |

|

Cost of sales (себестоимость продаж) |

23 |

(783,682) |

(610,428) |

|

Gross profit (валовая прибыль) |

|

249,985 |

193,390 |

|

Оборачиваемость запасов, дней |

|

34 |

34 |

|

Оборачиваемость КЗ, дней |

|

61 |

61 |

|

Оборотный капитал, дней |

|

–27 |

–27 |

У другой компании структура ОК другая. Оборачиваемость запасов с 50 дней в 2015 г. замедлилась до 70 дней в 2016 г. и примерно сопоставима с отсрочкой (табл. 2). Оборачиваемость ОК выросла с 12 до 27 дней. Фактически за 2016 г. компания инвестировала в ОК 1,5 млрд долл., а выручка при этом практически не выросла. Операционная эффективность упала. Если взять 1,5 млрд долл. под 10% годовых, это составит 150 млн долл. в год, которые компания потратила на финансирование своего оборотного капитала.

Эффективность управления оборотным капиталом «Магнит» (таблица 2)

|

ПАО «Магнит» |

|||

|---|---|---|---|

|

|

Прим. |

31 декабря 2016 |

31 декабря 2015 |

|

Оборотные активы Запасы |

9 |

2 224 242 |

1 598 069 |

|

Краткосрочные обязательства Торговая и прочая кредиторская задолженность |

14 |

1 383 573 |

1 212 527 |

|

|

|

2016 |

2015 |

|

Выручка |

18 |

16 033 612 |

15 594 588 |

|

Себестоимость реализации |

19 |

(11 621 596) |

(11 151 836) |

|

Валовая прибыль |

|

4 412 016 |

4 442 752 |

|

Оборачиваемость запасов, дней |

|

70 |

52 |

|

Оборачиваемость КЗ, дней |

|

43 |

40 |

|

Оборотный капитал, дней |

|

27 |

12 |

Контроль составляющих ОК и взаимосвязь показателей управления маржинальностью (прибыльностью)

Успешное управление ОК предполагает прежде всего эффективное использование и результативный контроль основных его составляющих: запасов, ДЗ и КЗ. Приведем признаки неудовлетворительного контроля оборотного капитала и неэффективного его использования, которые встречаются на практике.

Тенденция к постоянному росту длительности хранения и непрерывному увеличению запасов, заметно опережающему динамику роста объема реализуемой продукции, ведет к нехватке складских помещений. Большие суммы списаний из-за наличия устарелых (залежалых), медленно оборачивающихся запасов, значительные объемы списаний запасов вследствие их порчи и хищений также являются признаками неудовлетворительного контроля запасов.

Проблемы роста запасов выливаются в увеличение расходов и затрат, возникающих в связи с владением запасами (аренда складских помещений и их содержание, расходы по перемещению запасов, страхование имущества и др.). Кроме того, возрастают затраты, связанные с риском потерь из-за устаревания и порчи, а также хищений и бесконтрольного использования ТМЦ. Чем больше объем и срок хранения имущества, тем слабее (сложнее) контроль его сохранности, а также отвлечение средств из оборота, их «омертвление».

Неудовлетворительный контроль ДЗ часто связан с отсутствием политик по предоставлению отсрочек и проявляется в тенденции к росту объема ДЗ, заметно опережающего динамику увеличения объема реализуемой продукции. Рост доли «плохих долгов», увеличение сумм списания (создание резервов) старых долгов также являются признаками недостаточного управления ДЗ.

Неудовлетворительный контроль КЗ выражается в отсутствии стратегии отсрочек платежей; разбалансированности оборачиваемости стока (запасы, остатки) и задолженности в разрезе поставщиков. Как правило, на практике эти величины сбалансированы: если товар имеет достаточно большой срок оборачиваемости, то дается и большая отсрочка в уплату за продвижение данного товара. Несоблюдение сроков отсрочки как в сторону более ранней, так и более поздней оплаты, а также отсутствие финансовых инструментов управления сроками оплаты также являются признаками неудовлетворительного контроля КЗ.

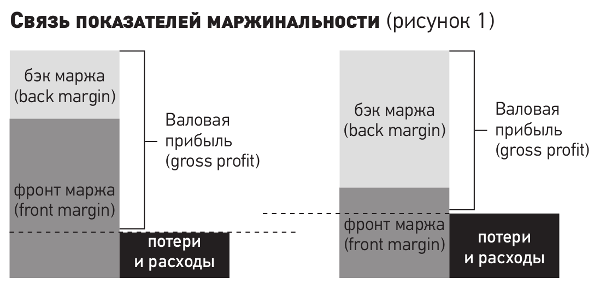

Другие важные показатели для управления ОК связаны с прибыльностью продаж:

-

оn invoice бонусы — скидки в цене товара, полученные от поставщика, учтенные в закупочной цене;

-

оff invoice бонусы — скидки (или ретробонусы), полученные от поставщиков по итогам реализации товара в сети, как правило, связаны с результатами продаж или объемами закупок;

-

маркетинговые бонусы — дополнительные доходы, полученные от поставщиков, связанные с прочими активностями;

-

фронт маржа (front margin) — отражает прибыль, получаемую от наценки на товар покупателем, рассчитывается как разница между выручкой и себестоимостью с учетом on invoice бонусов;

-

бэк маржа (back margin) — отражает ту часть прибыли, которую компания получает от поставщиков в виде различных скидок, бонусов, и т. п.

Самый важный показатель с точки зрения управления ОК — полная маржинальность, валовая прибыль (gross profit), она получается в результате (фронт маржа (1) + бэк маржа (2) – прямые потери – прямые расходы):

-

фронт маржа, или прямые доходы = продажи минус себестоимость;

-

дополнительные расходы и доходы (скидки, акции и бонусы).

Взаимосвязь показателей маржинальности в рознице приведена на рис. 1.

В управленческих целях используются также товарная матрица — утвержденный для реализации в конкретной торговой точке на определенный период времени перечень товарных позиций и Zero Stock — процент фактического наличия товара от утвержденной товарной матрицы.

Категория товара в матрице представляет собой совокупность товаров, которые покупатель воспринимает как схожие между собой.

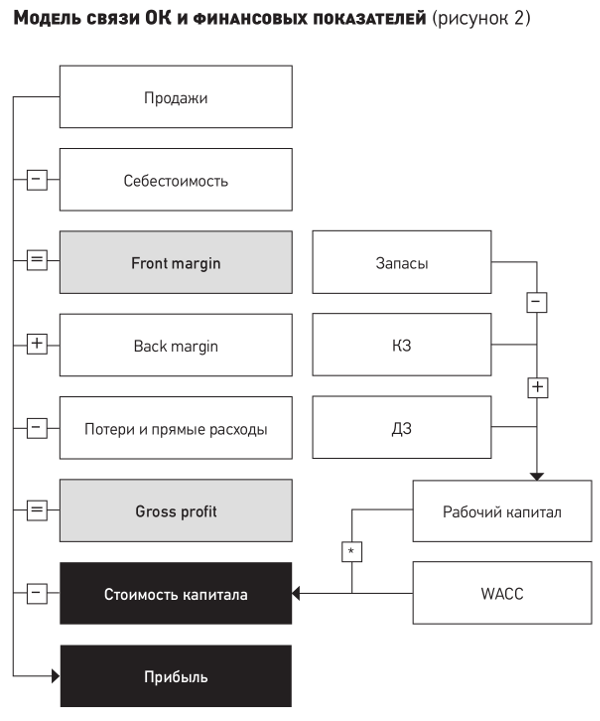

Модель связи оборотного капитала и финансовых показателей помогает сбалансировать все аспекты управления ОК

Под управлением оборотным капиталом мы понимаем поиск оптимального соотношения между объемом закупок, коммерческими условиями, которые включают закупочные цены, оff invoice бонусы, условия оплаты, и широтой ассортимента.

Как это происходит на практике, покажем на примере нашей сети. Когда для 1000 магазинов вводится новая линейка, например в 20 SKU по 1000 руб., на каждый магазин потребуется по 20 000 руб., а инвестиции в ОК в целом составляют 20 млн руб. Но вопрос, как новая линейка товаров будет продаваться, остается открытым, поэтому возникают достаточно высокие риски финансирования ОК.

В этой связи при управлении ОК возникает необходимость балансировать между получаемой прибылью и финансированием ОК. Взаимосвязи в процессе управления приведены в основной модели связи ОК и финансовых показателей (рис. 2). В модели заложена основная прибыль, результативность и эффективность работы компании розничного бизнеса, а также включены связи и условия работы с поставщиками, бонусы.

Кроме того, при расчетах в модели учтена стоимость капитала. В нашем сегменте бизнеса оборачиваемость ОК может быть как 90, так и 400 дней. Это значит, если в ОК инвестировали 100 руб., при оборачиваемости запасов в 180 дней расходы составят 6 руб. на финансирование. Это означает потерю нескольких пунктов в маржинальности. Поэтому front-маржа и back-маржа могут быть достаточно хорошими, но если оборачиваемость товара очень длинная, то с точки зрения общего финансового эффекта инвестиции в ОК могут оказывать существенное влияние на величину общей прибыльности данного товара или категории товара.

Общепринятым подходом в рознице является процент от выручки. В зависимости от категории товара на первом этапе может быть хорошая маржа, но по мере продвижения его к потребителю появляются прямые расходы, которые имеют достаточно высокую долю в нашем бизнесе, оборачиваемость ОК и прибыль на выходе может быть разной и даже не эквивалентной заложенным условиям инвойса.

Инструментом контроля структуры и динамики стока в стандартном процессе управления ОК, нормальном бизнес-цикле поддержки ОК, в первую очередь, является панель набора инструментов для специалистов, которые отвечают за этот процесс и позволяют видеть оборачиваемость на детальном и агрегированном уровне, например, в разрезе региональной структуры, оборачиваемость по кластерам. При этом оборачиваемость в разных магазинах может отличаться в разы при сопоставимых объемах инвестиций в запасы. Градация оборачиваемости по категориям товаров, категориям поставщиков, линейке продуктов показывает структуру оборачиваемости той или иной категории, а также физическое наличие товара с точки зрения наличия или отсутствии силы стока.

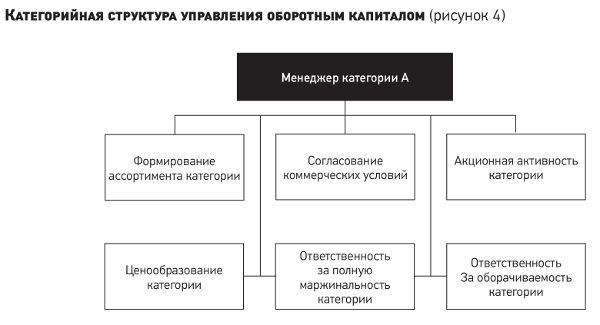

Проблема баланса решается в категорийной системе управления оборотным капиталом

Современные тенденции управления, которые применяются на сегодняшний день в ретейле, состоят в том, чтобы наиболее эффективно сбалансировать управление ОК и финансовую эффективность всей компании.

Традиционная линейно-функциональная модель управления ОК (рис. 3) как классическая система организации бизнес-процессов очень неэффективна в рознице. В такой структуре возникает конфликт интересов: закупщики закупили одно по хорошим условиям, продажники продать это не могут. И здесь возникает дилемма: кто в компании отвечает за общую оборачиваемость и общую прибыльность как на уровне бизнеса, отдельного поставщика, так и на уровне отдельных категорий? Кто-то должен балансировать цепочку: коммерческие условия — ценообразование — акционная активность. Варианты могут быть разные: это может быть коммерческий, финансовый директор или генеральный директор.

Проблема розницы состоит в том, что ассортимент матрицы может составлять десятки тысяч SKU, значительная доля которых ротируется, продукты приходят и уходят. При этом вся матрица товаров накладывается на количество магазинов. Одному человеку сбалансировать все аспекты управления ОК очень сложно. Начинать балансировать нужно с коммерческих условий, затем учитывать инвестирование в запасы, ценообразование, с точки зрения матрицы ввода номенклатуры в ассортимент.

Сегодня наиболее современный подход к управлению ОК — категорийная структура управления (рис. 4), она является современной альтернативой функциональной модели. Категорийная структура управления предполагает упорядочивание продуктов/товаров по категориям, и по каждой категории за всю цепочку, начиная с формирования коммерческих условий и ценообразования до полной маржинальности данной категории, отвечает категорийный менеджер. Их может быть много — 10, 20, 30, и на своем локальном уровне они работают с небольшим ассортиментом — 500—2000 SKU и отвечают за оборачиваемость и полную прибыль. Оборачиваемость небольшого ассортимента на уровне одного человека сбалансировать не сложно.

Современным способом и методом балансировки ОК служит категорийное управление, когда менеджер отвечает за жизненный цикл товара, начиная с закупок и заканчивая условиями продаж. KPI этих менеджеров связаны с оборачиваемостью и полной прибылью категории.

Роль же финансистов в контроле оборачиваемости ОК состоит в определении общих правил игры и KPI верхнего уровня, контроле баланса оборотного капитала и финансовых показателей верхнего уровня, контроле баланса между маржинальностью категорий и маржинальностью точек продаж. Кроме того, финансисты разрабатывают инструментарий контроля ОК: панели отчетности, хранилище информации и проч. и занимаются контролем оборачиваемости.