Одна из возможностей роста и развития компании состоит в приобретении компаний с соответствующими компетенциями и интеграции бизнесов для получения эффектов масштаба и синергии. Но достижение запланированных результатов требует взвешенных и хорошо обоснованных решений, поскольку сделки по слиянию и поглощению (M&A) всегда рискованные, а неудачи ведут к нереализованным конкурентным преимуществам и финансовым потерям. Каких ошибок следует избегать в принятии таких решений?

В условиях непостоянной рыночной конъюнктуры и более сложных бизнес-моделей финансовые контроллеры берут на себя функции деловых партнеров менеджмента. Однако поручить финансовому контроллеру роль спарринг-партнера в принятии решений означает кредит доверия со стороны менеджмента и его готовность сотрудничать.

Но достаточно ли одних цифр и отработанных процессов для принятия решений в условиях неопределенности? Поддержка менеджмента и анализ фактических показателей требуют обширного знания бизнес-решений и перспективных наработок в мире VUСA1. К тому же теория финансового менеджмента извлекает уроки из поведенческого «поворота» экономической науки последних лет, суть которых состоит в следующем.

Большинство из нас убеждены, что решения принимаются с учетом фактов и в большей степени носят рациональный характер. Однако исследования в области теории менеджмента доказывают обратное: нередко ключевую роль играют индивидуальные поведенческие особенности восприятия и интерпретации данных. Мы склонны полагаться на стереотипы и субъективно отдаем предпочтение одной из альтернатив еще на этапе анализа, переоцениваем вероятность наступления сценария «как обычно» («business as usual») и не детально прорабатываем альтернативы. Нам важно, чтобы принимаемое решение не противоречило прежним.

При выборе между альтернативами или оценке вероятности будущих сценариев и рыночных изменений мы часто бессознательно используем упрощенные стратегии, или эвристику. Она помогает в стрессовых ситуациях, когда решение должно быть принято быстро, автоматически, однако, если решения принимаются без необходимой рефлексии (анализа), их последствия могут сказаться на бизнесе негативно. Такие решения, как правило, принимаются предвзято или со смещениями, что является ошибкой, иначе говоря, под действием байесов (англ. bias). Такие «скрытые» мотивы играют существенную роль на этапе принятия решения и способствуют отклонению фактических результатов от запланированных.

Как же финансовые контроллеры могут помочь в преодолении байесов?

Во-первых, они независимы от большинства стратегических бизнес-решений, даже если они сопровождают их подготовку данными и аналитикой.

Во-вторых, они знают прошлое, настоящее компании и прогнозируемые результаты от запланированных действий и поэтому могут сравнить полученные результаты с плановыми показателями. Кроме того, в силу особенностей профессии финансовые контроллеры обязаны быть скептиками и критически оценивать факты. Все это делает их незаменимыми в выявлении и коррекции неправильных решений.

Давайте посмотрим, в чем состоит бизнес-спарринг и консультационная поддержка финансовых контроллеров на примере бизнес-кейса.

Бизнес-спарринг сделки M&A

Британская компания UnitedPower (покупатель), которая уже несколько лет активно торговала энергетическими продуктами на фондовом рынке, планировала выйти в ретейл-сегмент газового и электроэнергетического бизнеса. За прошедшие годы в компании были выстроены собственные процессы трейдинга, риск-менеджмента и ИT. А поскольку опыта работы в рознице не было, приняли решение купить «подходящую» компанию. Таким решением менеджмент преследовал сразу несколько целей: эффективно и быстро достичь роста, упрочить собственные позиции за счет эффекта масштаба и расширить уже имеющиеся компетенции.

После длительного поиска выбор пал на французскую компанию iOrange (продавец), которая уже давно присутствовала на рынке и обладала завидной клиентской базой. Хотя оборот компании «пробил» двузначный миллионный диапазон, ее рыночная стоимость была близка к нулю. По завершении переговоров с продавцом согласовали, что часть покупной цены будет выплачена позднее и прежний собственник сохранит позицию управляющего директора компании на установленный срок. А поскольку цена сделки была очень низкой, руководство компании-покупателя смогло провести сделку через наблюдательный совет. Казалось, это поглощение открывало покупателю следующие перспективы:

-

вступление в розничный сегмент и быстрый рост продаж;

-

экономию средств в приобретенной компании путем централизации функций (учет, управление рисками, ИТ, закупка газа и электроэнергии, оптимизация портфеля газа и электроэнергии). Закупка электроэнергии и газа, а также оптимизация портфеля должны были централизованно управляться из Лондона. Функции поддержки, такие как учет, биллинг клиентов, ИТ-приложения, планировалось перенести в компанию-покупателя.

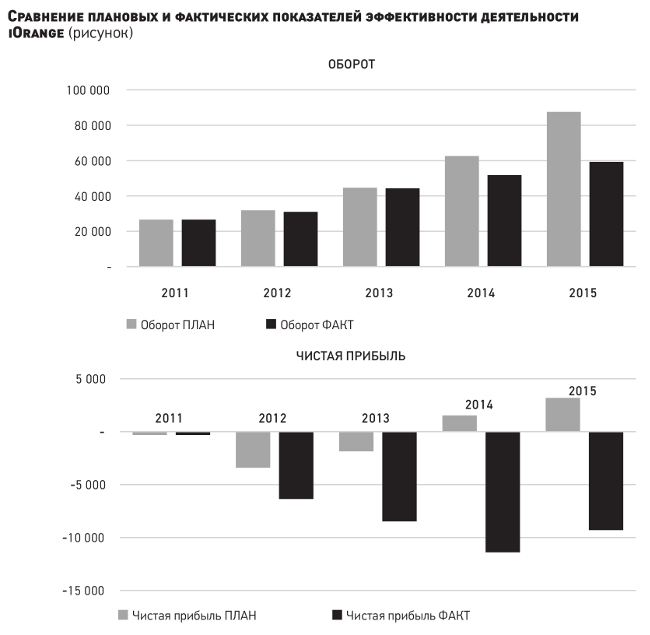

При оценке приобретаемой компании и разработке стратегии интеграции менеджмент покупателя основывался на определенных предпосылках, ожиданиях и будущих действиях: реализовать стратегию поглощения и адаптировать внутренние системы и процессы, насколько это было возможно, к собственным бизнес-процессам. Осуществление таких действий могло бы привести к эффекту синергии, и интеграция приобретенной компании прошла бы гладко. Планировалось также внедрить новые продукты, быстро привлечь новых клиентов и повысить лояльность клиентов, создав новый центр обслуживания. Однако со временем эффективность работы приобретенной компании оказалась хуже плановых показателей: обороты были значительно ниже намеченных, а чистая прибыль так и не вышла из отрицательного диапазона (см. рисунок).

Как на решения влияют индивидуальные поведенческие аспекты

В стабильной среде ожидания можно сформировать путем обновления трендов или экстраполяции подобных событий, и предвзятость вряд ли повлияет на уже сформированные ожидания. В неопределенных ситуациях, как в бизнес-кейсе, индивидуальные поведенческие аспекты играют существенную роль.

Значительные отклонения от первоначального плана могут стать следствием решений, принятых без должного обоснования, и быть обусловлены такими поведенческими эффектами, как:

-

эффект своекорыстия, который проявляется в приписывании менеджером выгодных отклонений от реальной ситуации собственным возможностям управления, а неблагоприятных событий/отклонений — списывании на внешние причины, например на изменение деловой конъюнктуры или действия партнеров;

-

ошибка планирования — это тенденция недооценивать сроки, стоимость или усилия в работе над проектом. Продолжительность проекта «укорачивают», чтобы угодить пожеланиям клиентов или партнеров, или при излишнем оптимизме и давлении руководства, что приводит к задержкам по факту. Проверить обоснованность сроков несложно, достаточно посмотреть документы аналогичного проекта в прошлом и увидеть, какие проблемы возникли при его реализации;

-

ошибка подтверждения, основанная на выборочном учете информации, подкрепляющей предвзятое мнение. При этом альтернативные факты или информация, противоречащие такому мнению, размываются или игнорируются. Этот эффект повышает риск односторонней и предвзятой аналитики;

-

чрезмерная оптимистичность, которая зачастую обращается предвзятостью: отрицательные факторы, возникновение которых весьма вероятно, а эффект незначительный, не рассматриваются;

-

иллюзия контроля, которая проявляется в тенденции руководителей верить в то, что они могут влиять на события, которые объективно от них не зависят или зависят в гораздо меньшей степени;

-

эффект якоря — чрезмерное внимание к определенному событию, игроку рынка, технологии, продукту.

Взаимоотношения руководства покупателя и управляющего директора продавца наглядно иллюстрируют влияние указанных поведенческих эффектов на ожидания и действия менеджмента покупателя. Руководство компании-покупателя исходило из того, что после закрытия сделки намеченные меры по интеграции будут реализованы в течение года. Фактически же оставшийся на посту управляющий директор продавца критически оценил предлагаемые меры и саботировал их. В результате внедрение новых продуктов было отложено, что привело к серьезным отклонениям в первый и последующие годы (ошибка планирования). Разногласия сторон о стратегии развития приобретенной компании были столь значительны, что управляющий директор продавца подал в суд на руководство покупателя. Такой сценарий был непредсказуем (иллюзия контроля). Руководство покупателя просчиталось, и на исправление положения было направлено много времени и сил. Менеджмент отклонил предложенную судом мировую, возможно, в надежде на положительное решение суда (чрезмерная оптимистичность). Оценка интервью показала, что руководство покупателя было уверенно в своей стратегии и считало контраргументы, в том числе внешнего консультанта, контрпродуктивными (ошибка подтверждения).

Как выявить отклонения, обусловленные поведенческими эффектами?

Один из возможных вариантов для идентификации случаев предвзятого принятия решений (байесов) заключается в проведении расширенного план-фактного анализа, основанного на данных структурированного интервью с менеджментом компании и командой, ответственной за проведение сделки. Выявленные в ходе данного интервью возможные причины фактических отклонений классифицируются по следующим критериям:

-

являются ли обстоятельства, которые обусловили отклонения, контролируемыми или неконтролируемыми?

-

насколько точно может быть определен конкретный параметр (например, KPI или результат измерения)?

-

кто несет ответственность за отклонения?

-

как высоко оценивается вероятность отклонения на момент планирования?

-

насколько существенно было фактическое воздействие?

-

насколько надежной и достоверной была информация во время планирования сделки?

Важно отметить, что ответы на эти вопросы всегда представляют собой видение менеджмента. Первое интервью особенно полезно проводить незадолго до даты принятия решения и сопровождать критической спарринг-дискуссией, например, с использованием техники «адвокат дьявола» с теми, кто принимает решение.

Анализ причин отклонений фактических показателей от запланированных в кейсе приведен в табл. 1. Чтобы установить, какие поведенческие эффекты могли привести к выявленным отклонениям, нужно дополнительно воспользоваться схемой, приведенной в табл. 2.

План-фактный анализ причин отклонений (таблица 1)

|

Причины |

Контролируемость |

Степень неопределенности |

Период воздействия |

Обуславливающие факторы |

Вероятность возникновения на момент планирования |

Фактическое воздействие |

Информация на момент планирования |

|---|---|---|---|---|---|---|---|

|

Ухудшение рыночной обстановки / высокая конкуренция |

нет |

средняя |

более одного года |

внешняя конъюнктура |

низкая |

выше, чем прогноз в базовом сценарии |

информация считалась достоверной |

|

Задержка вывода на рынок новых продуктов |

да |

низкая |

более одного года |

Внутренние бизнеспроцессы |

низкая |

выше, чем прогноз в базовом сценарии |

информации не существовало |

|

Неплатежеспособность клиента |

в некоторой степени |

низкая |

до одного года |

покупатели |

низкая |

выше, чем прогноз в худшем сценарии |

информация считалась достоверной |

|

Значительный отток клиентов |

в некоторой степени |

расчет сделан на основе форвардных рыночных курсов/общедоступных данных |

более одного года |

покупатели |

низкая |

выше, чем прогноз в худшем сценарии |

достоверной информации не существовало |

|

Затяжные тяжбы, существовавшие еще до сделки |

нет |

высокая |

одноразовый эффект |

поставщики/ партнеры |

фактор не был учтен |

не планировалось |

информации не существовало |

|

Значительные неплатежи |

в некоторой степени |

низкая |

до одного года |

покупатели |

низкая |

выше, чем прогноз в базовом сценарии |

информация считалась достоверной |

|

Высокие консультационные издержки по различным проектам |

да |

низкая |

более одного года |

внутренние бизнеспроцессы |

низкая |

выше, чем прогноз в базовом сценарии |

достоверной информации не существовало |

|

Прерывание проекта по переносу центра по обслуживанию клиентов |

да |

нет данных |

одноразовый эффект |

поставщики/ партнеры |

низкая |

не планировалось |

информации не существовало |

|

Нехватка персонала |

в некоторой степени |

низкая |

более одного года |

внутренние бизнеспроцессы |

возникновение возможно |

выше, чем прогноз в базовом сценарии |

достоверной информации не существовало |

Схема для выявления причин отклонений (таблица 2)

|

Параметры причин отклонений |

Возможные поведенческие эффекты |

|---|---|

|

Многие отклонения объясняются неконтролируемыми факторами и внешней конъюнктурой/поведением партнеров |

Эффект своекорыстия |

|

Присутствие одинаковых причин отклонений в течение нескольких отчетных периодов |

Ошибка планирования |

|

Причины, вероятность наступления которых оценивалась как «низкая», привели к ощутимым отклонениям по факту |

Ошибка подтверждения |

|

Наличие причин, которые привели к отклонениям выше, чем прогнозировалось в худшем сценарии |

Чрезмерная оптимистичность |

|

Причины, классифицированные как «контролируемые», обусловили значительные отклонения по факту |

Иллюзия контроля |

Информация о причинах отклонений поможет выявить поведенческие особенности, стоящие за систематическим принятием неверных решений, и на их основании составить индивидуальные профили менеджмента. Такая информация позволит вовремя реагировать и уделять анализу потенциальных рисков, угроз и слабых сторон больше внимания и времени.

Однако подобный анализ сопровождает сделку далеко не во всех случаях. Поэтому имеет смысл расширить функции финансового контроллера до бизнес-партнера руководства компании. В этом качестве контроллер может и должен проводить более глубокую аналитическую работу, которая выходит за рамки простой интерпретации цифр. Гораздо более важным становится знание поведенческих аспектов, которые стоят за принятыми решениями.

На действие факторов нефинансового характера и должен обращать внимание финансовый контроллер в качестве бизнес-партнера. В условиях неопределенности, когда решение принимается при недостаточной информации или с избыточными данными и на счету каждая минута, особенно ценным становится умение распознавать байесы и владеть конкретными методиками и инструментами, позволяющими нивелировать их эффекты. Своевременное использование инструментария поведенческой экономики гарантирует бизнесу дальновидную стратегическую позицию, позволит сэкономить ресурсы и избежать нежелательных последствий принятых решений.

Представленный же инструментарий учета поведенческих аспектов может быть эффективно использован для различных целей, например, в мониторинге на различных этапах инвестирования, раскрытии неочевидных причин финансовых отклонений, а также при подготовке ежемесячных отчетов об исполнении бюджета.

1 Англ. VUCA — Volatility, Uncertainty, Complexity and Ambiguity. Аббревиатура составляющих факторов и условий, в которых принимаются решения: волатильность, неопределенность, комплексность и двусмысленность.