В хозяйственной деятельности любого предприятия рано или поздно возникает вопрос, что выгоднее: приобрести актив или взять его в аренду. Роберт Маллалиев, консультант компании NFP, на конкретном примере расскажет, как можно учесть основные факторы и принять обоснованное решение, используя такой инструмент, как финансовое моделирование.

Рассмотрим методологию анализа выгод при заключении арендных отношений или приобретения актива с финансово-экономической точки зрения и технический способ реализации задачи в Microsoft Excel на конкретном примере. Имея под рукой данный инструмент, ответственное лицо сможет с легкостью обосновать свое решение при обсуждении вопроса о выгодах приобретения актива или взятия его в аренду.

Важно, чтобы любое корпоративное финансовое решение было грамотным и обоснованным, так как это один из основных критериев для роста ценности любой компании. Руководитель, который не уделяет данному вопросу достаточно внимания, рискует принять ряд необоснованных и несостоятельных решений, которые могут иметь критические последствия и привести организацию к кризису через неопределенный срок.

Если компания решает взять средство в операционную аренду, то за этим выбором следует выплата ренты арендодателю, который, держа актив на своем балансе, начисляет амортизацию, выплачивает налог на имущество и занимается обслуживанием и ремонтом арендованного актива. Каждый из данных пунктов может отдельно рассматриваться при согласовании контракта между сторонами. Другой вид аренды, по окончании которой происходит выкуп актива по остаточной стоимости, называется лизингом, в международном сообществе его чаще называют финансовой арендой.

Согласно МСФО (IAS) 16 аренда является финансовой, когда договор подразумевает передачу всех рисков и возможных выгод, связанных с владением объекта аренды, от арендодателя арендатору. В связи с этим возникают принципиальные отличия финансовой аренды от операционной — арендатор получает право учитывать объект аренды на своем балансе (с 2019 г. актуально и для операционной аренды, но при реализации определенных условий), финансирование обслуживания актива также ложится на плечи арендатора.

Метод эквивалентного займа

В данной статье описан способ анализа арендных отношений «Метод эквивалентного займа», впервые упомянутый в статье «Оценка контрактов финансовой аренды» (Valuation of Financial Lease Contracts, Stewart C. Myers, David A. Dill and Alberto J. Bautista,1976)1.

Основной идеей предложенного метода является расчет стоимости гипотетического займа, который был бы эквивалентен стоимости аренды.

Стоимость аренды эквивалентна IRR от разностного денежного потока, который рассчитывается как разность между денежным потоком от аренды и денежным потоком от приобретения актива.

Денежный поток от операционной аренды, как правило, приносит только отрицательные денежные потоки, а приобретение актива сопровождается различными потенциальными выгодами, например, возникающим амортизационным налоговым щитом или последующей его перепродажей после завершения эксплуатации.

Для более ясного понимания рассмотрим следующий пример, на основании которого мы построим финансовую модель в приложении Microsoft Excel для последующего анализа результатов.

Моделирование решения для анализа

Представим себе такой пример:

гипотетическая компания «Х» ищет ответ на вопрос, что выгоднее — взять в аренду или приобрести новейший инновационный трактор «Батькович-3000».

Если компания решит приобрести трактор, то он ей обойдется в 5 000 000 руб. (с учетом НДС). Амортизация начисляется равномерно в течение всего срока службы, а ликвидационная стоимость актива составит 800 000 руб. Вероятность продажи трактора оценена в 60%.

Потенциальный договор ренты содержит следующие условия: срок арендных отношений — семь лет, с внесением ежегодных платежей по 890 000 руб. в год, с первым платежом в момент заключения договора. Предположим, что аренда операционная и не содержит опциона на выкуп имущества в конце срока действия договора. Срок службы основного средства будет равен сроку арендных отношений — семи годам. Стоимость привлечения займа в банке равна процентной ставке в размере 15%, налоговая ставка (на прибыль и добавленную стоимость) — 20%.

Теперь приступим к построению модели. Перед началом работы необходимо предварительно создать файл Excel, указать произвольное наименование и запустить его.

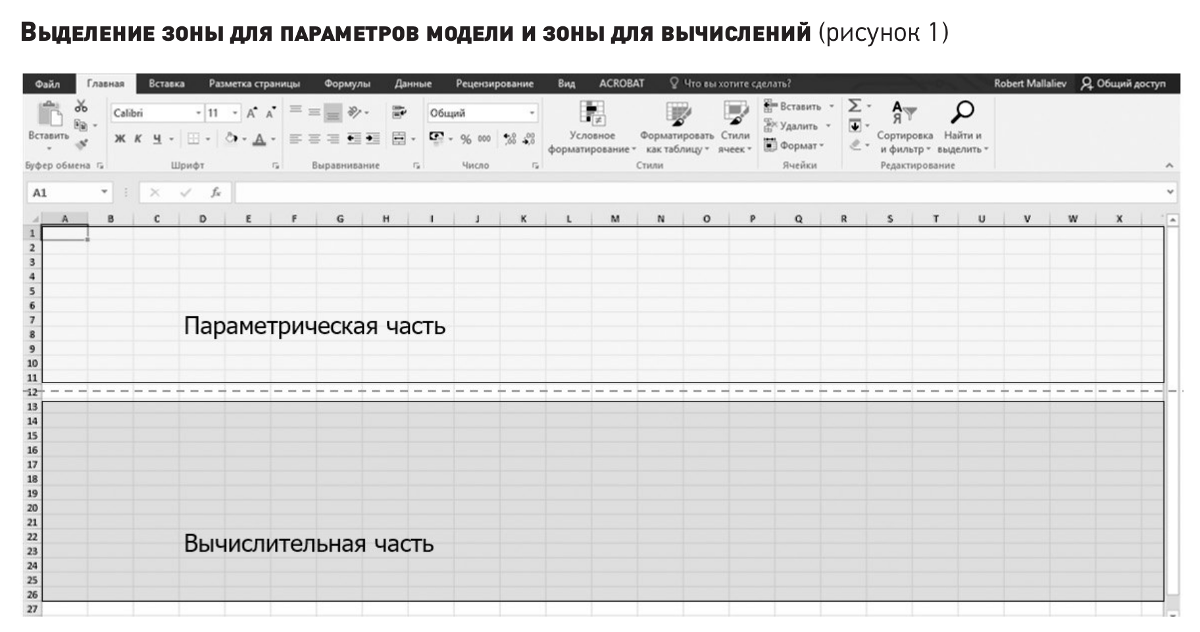

Правильно выстроенная финансовая модель состоит из двух частей — параметрической и вычислительной. В параметрической части модели задаются первоначальные условия для расчетов — те переменные, которые мы обязаны вносить вручную. Допускается, что некоторые элементы в параметрах модели могут быть рассчитаны на основании других элементов модели. Вычислительный блок модели является множеством различных операций для решения конкретной задачи.

Крайне важно следить за тем, чтобы параметры и блок вычислений не представляли собой неразборчивую чехарду вводных данных и расчетов, которая встречается во многих финансовых моделях. Такие модели крайне неудобны для чтения третьими лицами и являются «одноразовым» продуктом. Для того чтобы трудочасы не были потрачены впустую, будем придерживаться концепции: выделим специальную зону для параметров модели и зону для вычислений (рис. 1).

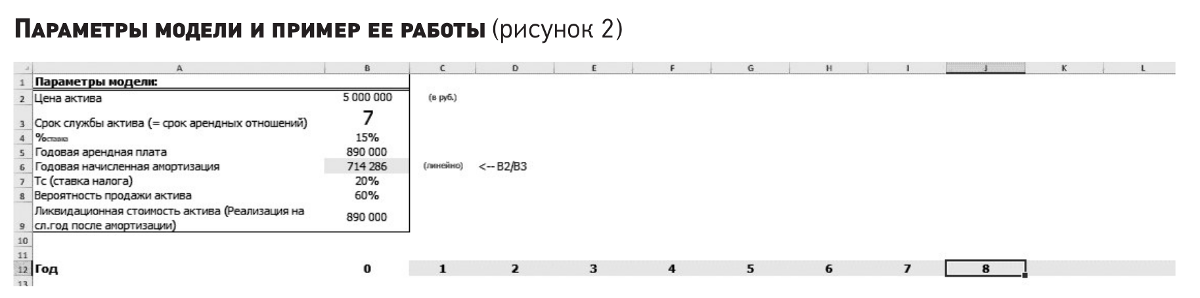

Перейдем к заполнению параметрической части модели. Отразим все заданные условия задачи — наименования параметров и их значения. В результате мы получим блок параметров. Для этого в Excel делаем следующее — создаем таблицу из двух колонок А и В и заносим туда данные (рис. 2).

Амортизация за год исчисляется линейно, следовательно, формула ее расчета имеет следующий вид:

Цена актива

Срок службы актива.

Одним из основных правил финансового моделирования является обоснованное выделение ячеек в модели. Не допускается выделение ради красоты, использование яркой цветовой гаммы. В нашей модели используется лишь бледно-голубой оттенок для выделения ячеек, которые содержат вычисления. В них запрещается вносить значения вручную, так как любое подобное вмешательство может привести к подрыву стабильности модели.

Если требуется ограничить доступ к ячейкам, в которых проводятся вычисления, то необходимо их заблокировать. О том, как это сделать, можно узнать в любом учебнике по работе с Excel.

Вычисляем денежный поток от аренды

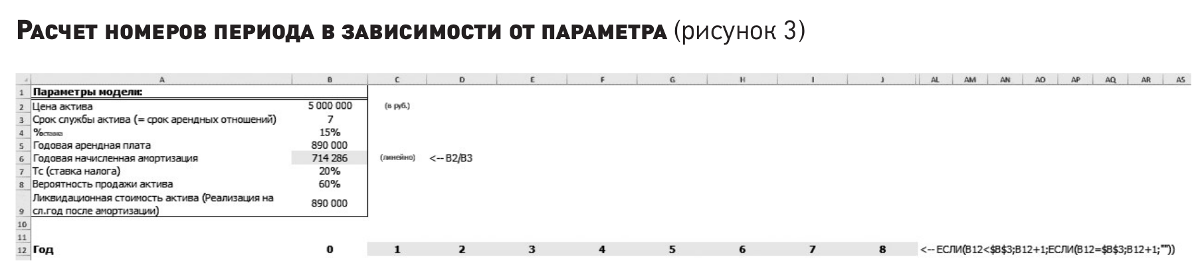

Перейдем к вычислительной части модели. В первую очередь требуется задать временной ряд — количество периодов, которые будут затронуты в данных условиях задачи. Проще всего было бы отразить временной ряд вручную, но это лишит нас возможности динамического обновления количества периодов относительно параметра «Срок службы актива (=срок службы арендных отношений)». Для того чтобы лишить модель данного недостатка, сделаем так, чтобы номер периода считался по формуле, завязанной на требуемом параметре. Будем считать, что нулевой период в текущей модели постоянен, тогда в следующей ячейке запишем формулу, описанную в рис. 3, в ячейке AL12 для ячейки С12.

Формулы в Excel:

1) Для ячейки C12:

= ЕСЛИ (B12 < $B$3; B12 + 1;ЕСЛИ (B12 = $B$3; B12 + 1;””)).

Далее требуется протянуть формулу на произвольное количество ячеек вправо, в зависимости от желаемых требований, — это может быть как 50, так и 150 потенциальных лет, то есть неограниченное количество периодов. Последняя захваченная ячейка будет являться крайней границей нашей модели. Теперь, если мы изменим значение параметра «Срок службы актива (=срок службы арендных отношений)», то сможем визуально увидеть результат нашей работы. На рис. 2 приведен пример работы модели.

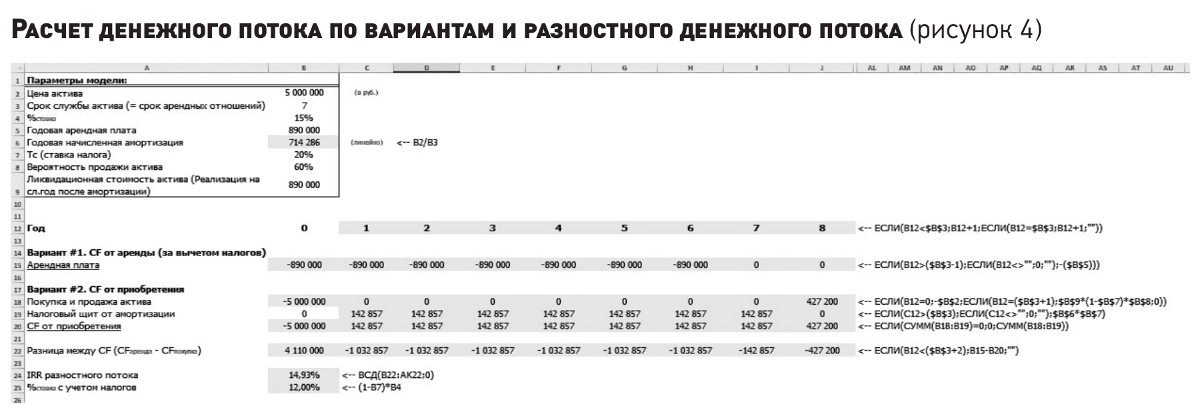

Приступим к описанию расчета денежного потока от аренды. Раз модель является демонстративной, предположим, что единственным денежным потоком будет выплата арендодателю установленной суммы в размере 890 000 руб. (с включенным НДС).

Так как первоначальный платеж совершался в нулевой период, нам необходимо сделать так, чтобы последний платеж происходил по наступлении шестого года. Для этого в ячейке B15 требуется указать следующую формулу:

= ЕСЛИ (B12 > ($B$3 – 1);ЕСЛИ (B12 <> ””;0;””); — ($B$5))).

Протянем ее вправо, до крайней границы модели. Результат изображен на рис. 4 в строке 15 — показатель «СF от аренды».

Рассчитаем денежный поток от приобретения актива

Далее приступим к описанию расчета денежного потока от приобретения актива. Согласно условиям, в нулевой момент модели возникает отрицательный денежный поток в размере стоимости покупки актива, эквивалентной 5 000 000 рублей. За следующие семь лет использования трактора у нас возникает положительный денежный поток в виде амортизационного налогового щита от накопленного износа. Будем отражать данный налоговый эффект ежегодно, в тех же периодах, когда начисляется амортизация.

По прошествии семи лет компания рассчитывает, что актив будет продан по его ликвидационной стоимости. Так как мы не можем быть на 100% уверенными, что трактор «Батькович-3000» может заинтересовать кого-нибудь спустя семь лет, введем в расчеты «коэффициент вероятности ликвидности актива», который будет оказывать соответствующее влияние на показатель и снижать потенциальную выручку от его продажи.

Так как износ трактора согласно учету составит 100% на момент продажи, мы будем обязаны выплатить налог на прибыль, который вычисляется по формуле:

(Ликвидационная стоимость — Остаточная стоимость) × Налог на прибыль.

Отразим все требуемые условия в нашей модели, результат изображен на рис. 4 в строке 20 — где рассчитан показатель «CF от приобретения».

Формулы в Excel:

1. Для ячейки B18 (Формула отражения приобретения и продажи актива в одной строке):

= ЕСЛИ (B12 = 0; – $B$2;ЕСЛИ (B12 = ($B$3 + 1);$B$9 × (1 – $B$7) × $B$8;0)).

2. Для ячейки С19 (Формула расчета налогового щита от амортизации):

= ЕСЛИ (C12 > ($B$3);ЕСЛИ (C12 <> ””;0;””);$B$6 × $B$7);

3. Для ячейки B20 (Формула расчета суммарного денежного потока от приобретения актива):

= ЕСЛИ (СУММ (B18 : B19) = 0;0;СУММ (B18 : B19)).

Теперь требуется рассчитать «Разностный денежный поток» (РДП). Данный поток отражает то, в какую сумму нам обходится аренда на самом деле. В нулевом периоде можно наблюдать положительный денежный поток — он отражает ту сумму, которую мы сэкономили, взяв актив в аренду. С 1-го по 8-й период возникает отрицательный денежный поток — сумма, которую мы теряем из-за того, что взяли актив в аренду. С 1-го по 7-й период он состоит из трат на аренду и упущенной потенциальной выгоды от реализации амортизационного налогового щита, в 8-м периоде денежный поток состоит из упущенной выгоды от реализации актива. Результат вычислений изображен на рис. 4 в строке 22 (Разница между CF от приобретения и CF от аренды).

Формулы в Excel:

1. Для ячейки B22:

= ЕСЛИ (B12 < ($B$3 + 2);B15 – B20;””).

Для того чтобы оценить, что же выгоднее сделать компании — взять трактор в аренду или купить, необходимо рассчитать показатель IRR разностного денежного потока, который будет отражать стоимость аренды как стоимость эквивалентного займа. Сравнив его с альтернативным источником финансирования — стоимостью кредита в банке, мы сможем определить, что выгоднее. В Excel используется специальная функция для расчета IRR:

ВСД (x, y, ...n).

В скобках необходимо выбрать диапазон, согласно которому будет производиться расчет. Для того, чтобы IRR рассчитывался не только согласно заданным параметрам, необходимо выбрать диапазон начиная с нулевого периода и до крайней границы модели.

Стоимость займа с учетом процентного налогового щита вычисляется по формуле:

= (1– Налоговая ставка) × % ставка займа в банке.

Результат изображен на рис. 4 в строке 24 и 25.

Формулы в Excel:

1. IRR разностного денежного потока:

= ВСД (B22 : AK22;0);

2. % ставка с учетом налогов:

= (1–B7) × B4.

В результате видно, что с данными условиями для компании выгоднее приобрести трактор, нежели взять его в аренду, так как стоимость займа в банке (12%) меньше, чем стоимость аренды (14,93%).

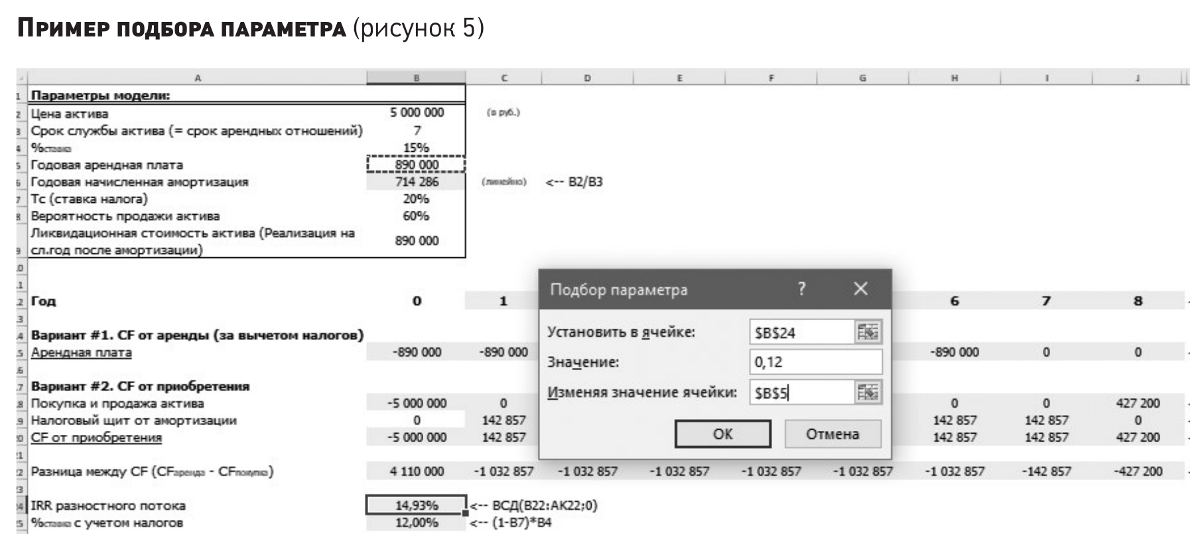

Данная модель может быть интересной не только для арендатора, но и для арендодателя. Используя встроенный инструмент в Excel «Подбор параметра», исходя из предлагаемых данных, можно узнать, при какой годовой арендной плате стоимость аренды будет равна стоимости займа в банке, данная величина должна быть верхней планкой для арендодателя по определению ренты.

Перейдем по следующему пути:

«Данные» — «Анализ „что если“» — «Подбор параметра…».

В появившемся окне требуется указать следующие данные (рис. 5):

1) «Установить в ячейке»: ссылка на ячейку с показателем IRR разностного потока;

2) «Значение»: значение стоимости займа в банке;

3) «Изменяя значение ячейки»: ссылка на ячейку со значением параметра «Годовая арендная плата».

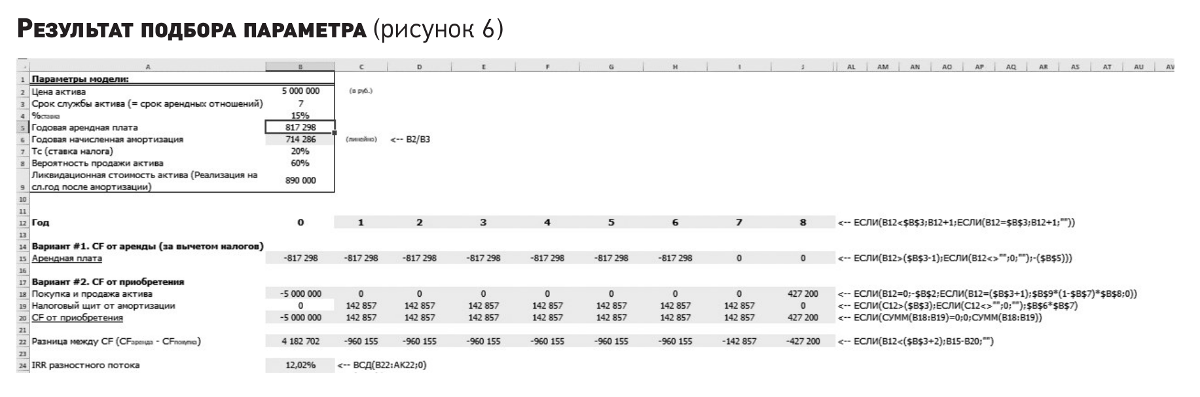

После нажатия кнопки «Ок» Excel произведет вычисления по подбору параметра и в ячейке со значением годовой арендной платы будет отражен результат — приблизительная сумма ежегодной ренты, стоимость которой будет эквивалентна стоимости кредита в банке (рис. 6).

***

Теперь, поняв методику оценки, вы самостоятельно сможете ответить на вопрос, который был задан в самом начале данной статьи: арендовать или покупать? Метод эквивалентного займа позволяет оценить стоимость не только операционной, но и финансовой аренды — принцип оценки не изменится.

1 Статья из журнала «The Journal of Finance» https://www.jstor.org/stable/2326426?seq=1#page_scan_tab_contents.