Технологиям проведения банкротств корпораций была посвящена отдельная пленарная сессия Ежегодной практической конференции «Институт банкротства. Мифы и реальность». Рассказ об этом мероприятии, организованном «Ведомостями», мы начали в прошлом номере газеты «ЭЖ-Юрист», сегодня — продолжение разговора. Какова ситуация с привлечением контролирующих должника лиц к субсидиарной ответственности? Как можно неожиданно оказаться контролирующим лицом, ничего не зная об этом? Можно ли оспорить нормы зарубежного банкротного законодательства в отечественной юрисдикции? Какова вообще ситуация с банкротствами на сегодняшний день? Ответы в нашем материале.

Изюминкой сессии «Технологии проведения банкротств корпораций» стало участие гостей, которые непосредственно связаны с происходящим в банкротных предприятиях. Актуальный тренд последних одного-полутора лет — субсидиарная ответственность при банкротстве. Владимир Бубликов, партнер юридической компании «РКТ», рассказал о том, как экономическая ситуация в стране сместила акценты в банкротстве.

Эффективный бизнес начинается с банкротства

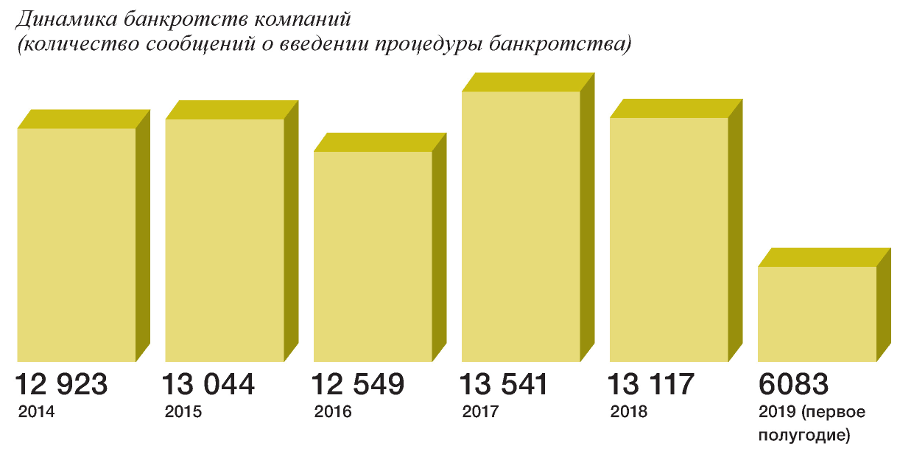

Докладчик отметил, что спустя пять лет можно констатировать — присоединение Крыма к России на данном этапе породило некую метаморфозу банкротного рынка. Последствия, которые участники ощутили сразу же, то есть в 2014-м, по нарастающей шли и в последующие годы. Резко увеличилось количество дефолтов, количество банкротов, объемы тех долгов, по которым банки формируют резервы и начинают «охотиться» за возвратом. Объяснение этих процессов лежит на поверхности: резко упали экономические показатели, в результате чего «поплыли» сразу несколько секторов экономики (розничная торговля, строительство, аграрно-промышленный комплекс, промышленное производство, управление недвижимостью и т.д.). В результате введения против нашей страны санкций статистика зафиксировала взлет на 10% банкротств компаний. После некоторого снижения в 2016-м опять последовал резкий всплеск в последующие два года.

В. Бубликов обратил внимание еще на одну любопытную тенденцию. В 2014—2015 гг. в процедурах банкротства были задействованы довольно-таки большие активы (1343 млрд руб.). То есть на тот момент компании «не научились подготавливать баланс, расчищать активы». Таким образом, 2015 год стал звездным часом для тех, кто хотел что-то купить на банкротных торгах (заметим, что далее инвентаризационная стоимость выставленного на торги имущества даже не приближалась к рекордным показателям 2015 г.). Но большой портфель распродаваемого имущества привел к конкуренции между... банкротами. Огромное количество компаний, вошедших или заявивших о намерении войти в банкротство, большая инвентаризационная стоимость активов, которые необходимо продать, однородность этих активов (если банкротятся три компании, занятые в одной отрасли, то они выставляют на торги примерно одинаковый набор имущества) — все эти факторы привели к тому, что у потенциальных покупателей на банкротных торгах появился широчайший выбор. Часть имущества, в те годы выставленного на продажу, до сих пор не нашла своего покупателя. Это, в свою очередь, привело к тому, что процедуры банкротства, которое напрямую зависит от реализации активов, стали продлеваться в силу непродаваемости активов.

Столь печальная ситуация сподвигла бизнес увеличивать капитализацию банкротного имущества. Логично: если предложение однородного «товара» значительно превышает спрос, уважающий себя бизнесмен озаботится «упаковкой».

Если никто не хочет покупать замороженное производство, справедливо считая, что в данном случае покупатель имеет дело по сути со складом никому не нужного оборудования, то работающий и производящий определенный продукт завод своего нового хозяина рано или поздно найдет. Таким образом, обозначилось смещение в приоритетах банкротов. Если раньше важно было быстрее продать актив, то сейчас акцент делается на грамотное управление активами с целью роста их капитализации и увеличения стоимости. И если до 2014 г. работающий банкрот был скорее исключением из общего правила, то сейчас это встречается сплошь и рядом. Среди тех, кто, находясь в статусе банкрота, продолжает работать, управлять имуществом — СУ-155, КЗЛС, «Урбан Групп», «Трансаэро», «Евродон», Тракторные заводы, НПЗ New Stream Group, БПК им. Гафури и многие другие. Как пошутил эксперт, сегодня эффективный бизнес начинается с банкротства компании.

Поскольку философия банкротства глобально поменялась, соответствующие изменения произошли и в оценке роли арбитражного управляющего. Если раньше он мог быть этаким волком-одиночкой без достаточного опыта управления предприятием, то сегодня арбитражный управляющий по своей сути является операционным директором, менеджером с соответствующими навыками и сознанием, с умением управлять большими структурами. И умение строить бизнес-процессы — важнейшее умение современного специалиста. И это именно тот критерий, по которому компаниям следует выбирать и по которому они сегодня выбирают арбитражного управляющего.

Как Сбербанк отстоял свой интерес

Говоря о процедуре банкротства, сложно обойти стороной финансовый сектор.

Николай Покрышкин, партнер юридической фирмы «Кульков, Колотилов и партнеры», посвятил присутствующих в детали дела «Сбербанк против Международного банка Азербайджана» (дело № А40-185979/2017). При этом он сразу оговорился, что эта история касается не только исключительно банкротства кредитных учреждений. Этот кейс, по мнению юриста, интересен всем институциональным кредиторам, которые имеют должников за рубежом и могут даже не интересоваться, что у них происходит в родной юрисдикции, если в России есть активы. Также это дело заинтересует тех лиц, которые в России являются должниками и при этом имеют иностранные активы.

Так, в 2017 г. крупнейший государственный банк Азербайджана объявил дефолт по своим внешним обязательствам. В рамках спешно имплементированной процедуры реструктуризации по местному праву в Азербайджане была начата реструктуризация. Суд г. Баку определил порядок удовлетворения требований кредиторов к этому банку. В чем заключался интерес азербайджанского банка? Во-первых, он получал значительные отсрочки по исполнению своих обязательств. Во-вторых, по части требований шел значительный дисконт. Плюс имела место субординация, то есть списывание аффилированных и корпоративных требований. Главное же преимущество для банка заключалось в запрете на обращения взыскания с банка как в Азербайджане, так и в иных юрисдикциях, где решение о реструктуризации было признано. Это устроило далеко не всех кредиторов.

Многие из них просто проигнорировали эту процедуру, которая была проведена на территории Азербайджана, понимая, возможно, что существенного влияния на нее оказать не удастся. Тем самым кредиторы оставляли себе возможность позднее в отдельных иностранных юрисдикциях возражать против последствий введения реструктуризации. Среди таких кредиторов был и Сбербанк, требования которого не были квалифицированы как требования высшего порядка, которые с относительно небольшой отсрочкой удовлетворялись на 97%. Долг Сбербанку собранием кредиторов был определен как старший долг, который в значительной степени списывался, и срок его погашения составлял от семи до пятнадцати лет. Российский банк это, конечно, не устроило, что вылилось в целую вереницу процессов. Обо всех говорить, наверное, излишне, но основные этапы «большого пути» осветить надо. Международный банк Азербайджана (МБА) на территории Великобритании добился признания решения о реструктуризации и введении моратория на обращение взыскания на его активы. Однако Сбербанк нанес ответный удар — там же, в Англии, он обратился с иском о взыскании, утверждая, что, несмотря на решение о реструктуризации, он вправе в полном объеме взыскать все денежные средства, которые Сбербанку задолжал МБА. Апелляционная инстанция английского суда подтвердила право Сбербанка на его требования со ссылкой на принцип Гиббса.

Принять к сведению

Принцип Гиббса, на который сослался английский суд в деле «Сбербанк против Международного банка Азербайджана», получил название по фамилии истца в деле Anthony Gibbs & Sons vs. La Societe Industrielle et Commerciale des Metaux (1890). Согласно этому принципу cторона по договору, заключенному и подлежащему исполнению в Англии, не освобождается от ответственности при списании долга в случае банкротства или ликвидации в своей юрисдикции. Обязательное условие для применение принципа Гиббса — отказ кредитора от участия в деле о банкротстве. За последние несколько лет именно дело «МБА vs. Сбербанк» стало самым известным из всех, что связаны с применением данного принципа. Суд признал право Сбербанка инициировать иск о взыскании с МБА средств в Англии, указав, что признание права на иск обусловлено тем, что кредитор не подчинился юрисдикции азербайджанских судов и не участвовал в реструктуризации банка.

Тем временем в России шел параллельный процесс. Здесь были приняты практически беспрецедентные обеспечительные меры — соответствующее решение в поддержку разбирательства в английском суде вынес Арбитражный суд г. Москвы. Решением суда было арестовано и непосредственно имущество МБА (в той части, что приходилась на долю требований российского банка), и имущество «дочки» Международного банка Азербайджана. Такая «прозорливость» российского суда, который арестовал не только непосредственно принадлежащее должнику имущество, но и нижестоящие активы, очень редко встречается в судебной практике. И это показательный прецедент.

Одновременно с этим Сбербанк обратился в тот же самый АС г. Москвы с заявлением об отказе в признании на территории РФ решения азербайджанского суда о реструктуризации МБА. В чем суть продемонстрированного Сбербанком подхода? Дело в том, что по общему правилу лицо, которое заинтересовано в признании судебного акта иностранного государства на территории России, само должно обратиться с заявлением о признании. Но в данном случае банк Азербайджана не обращался с таким заявлением, презюмируя, что его реструктуризация действует на территории России и иных стран СНГ. В этой ситуации Сбербанк был вынужден в силу специальной нормы ч. 3 ст. 245.1 АПК РФ обратиться с заявлением о прекращении действия моратория на территории РФ.

Регулирование международных споров по банкротству в российской юрисдикции известно: ч. 6 ст. 1 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее — Закон о банкротстве) гласит: решения судов иностранных государств по делам о несостоятельности (банкротстве) признаются на территории Российской Федерации в соответствии с международными договорами Российской Федерации. При отсутствии международных договоров Российской Федерации решения судов иностранных государств по делам о несостоятельности (банкротстве) признаются на территории Российской Федерации на началах взаимности, если иное не предусмотрено федеральным законом.

Ни в каких международных договорах по поводу признания решений о банкротстве Россия не состоит. И, соответственно, возникает вопрос: а можно ли общие коммерческие договоры, которые регулируют хозяйственные споры, признанные на территории РФ, применять в делах о банкротстве?

В рамках СНГ действует Соглашение о порядке разрешения споров, связанных с осуществлением хозяйственной деятельности, от 20.03.92 (так называемое Киевское соглашение), регулирующее признание судебных актов по хозяйственным спорам. И еще до дела «МБА vs. Сбербанк» в похожем споре российские суды признавали реструктуризацию, в том числе со ссылкой на Киевское соглашение (дела № А40-24334/10 и № А40-108389/12).

Однако в рассматриваемом деле суд воздержался от применения этого соглашения. Более того, он прямо указал, что оно неприменимо именно потому, что касается общехозяйственных споров, а не банкротства. Впрочем, это не помешало суду в этом же деле применить Киевское соглашение к вопросу об уведомлении Сбербанка о судебном разбирательстве.

Второй важнейший вывод АС г. Москвы сделал относительно принципа взаимности. В этом деле суд подтвердил, к сожалению, тот принцип, который ранее был сформулирован в «Деле Кехмана» (см. определения АС Санкт-Петербурга и Ленинградской области от 03.08.2016 по делу № А56-27115/2016), о том, что необходимо доказать именно «узкую взаимность».

Как правило, взаимность доказывается предоставлением прецедентов признания российских решений за рубежом (то есть важно доказать, что российские решения в принципе признаются в иностранном государстве). Российский суррогат — «узкая» взаимность, согласно которой необходимо, чтобы за рубежом признавались именно решения по делам о банкротстве и именно по таким же спорам.

Очевидно, уверен П. Покрышкин, что подход неверный, так как полной зеркальности достичь нельзя, тем более что таких прецедентов достаточно мало. Никогда не будет взаимности, если хотя бы один из двух субъектов не признает ее возможность не на основании факта, а на основе принципиальной возможности.

Последний вопрос, на который отвечал суд в данном случае, звучит так: является ли одностороннее изменение обязательств иностранным судом в рамках реструктуризации нарушением публичного порядка?

В российском праве нет реструктуризации, аналогичной той, что существует в азербайджанском банкротном законодательстве. Но существуют похожие механизмы: мировое соглашение в деле о банкротстве; реструктуризация долгов гражданина; меры по финансовому оздоровлению (санации) кредитных организаций. Суды посчитали, что одностороннее изменение обязательств судом г. Баку нарушает публичный порядок, поскольку одностороннее изменение влечет изменение прав кредиторов.

Как отметил эксперт, если следовать этому подходу, можно сделать вывод, что формально любая иностранная процедура банкротства с точки зрения московского суда будет рассматриваться в качестве нарушающей публичный порядок.

Кредитор против потенциального субсидиара: за кем будет победа?

Украшением мероприятия стала битва противоборствующих сторон — за одним столом сошлись кредитор — РУСАЛ — и привлеченный им к субсидиарной ответственности должник. Первого представлял Александр Федоров, начальник отдела банкротств дирекции по правовым вопросам РУСАЛа. Вот как ситуация выглядела с его точки зрения.

А. Федоров, приступая к повествованию, специально оговорился, что компания РУСАЛ не является системным кредитором, то есть вошла в процесс не будучи банком либо консультантом. И компания, оставаясь обычным кредитором, не самым крупным, кстати, успешно применила новые институты субсидиарной ответственности.

В 2017 г. РУСАЛ инициировал дело о банкротстве компании «Далва консалтинг». Являясь заявителем, компания утвердила управляющего, который, придя на процедуру, обнаружил, что имущества должника нет, как нет и самого должника. Арбитражный управляющий не получил документации по финансово-хозяйственной деятельности должника и ни одного ответа от генерального директора или собственника «Далва консалтинг». Единственное, что смог сделать управляющий, так это запросить информацию из налоговой по банковским счетам, и далее — банковские выписки у банков, которые предоставила налоговая. Таким образом, банковские выписки — это единственное, на основании чего арбитражный управляющий писал отчет. Из банковских выписок кредитор увидел интересную картину: в конце 2014 г. компания уже фактически не вела никакой деятельности, лишь платились некоторые суммы сотрудникам в качестве заработной платы. Об уровне зарплат в компании красноречиво говорила зарплата генерального директора — 50 000 руб. Однако из тех же самых банковских выписок РУСАЛ узнал о том, что некий работник, по всей видимости, ценился более высоко, нежели остальные. В начале 2015 г. он получил заработную плату в размере 1,2 млн руб. На фоне сиротских выплат другим сотрудникам эта зарплата бросалась в глаза. Ни одной выплаты, сколь-нибудь соотносимой с этой суммой, в банковских документах не фигурировало. Как пояснил А. Федоров, любому здравомыслящему юристу понятно, что если компания бизнес не ведет, материалы не закупает, никакой деятельности не осуществляет, то говорить об оправданности с экономической точки зрения такой зарплаты не приходится.

Кредитор проверил те лица, которые были аффилированы с должником, и обнаружил, что «золотой» сотрудник — не совсем посторонний для должника человек. Он являлся генеральным директором одной из дочерних компаний «Далва консалтинг». Строго говоря, в соответствии со ст. 9 Федерального закона от 26.07.2006 № 135-ФЗ «О защите конкуренции» он образовывал группу лиц с должником. Из совокупности этих фактов РУСАЛ сделал вывод, что сотрудник с умопомрачительной зарплатой, скорее всего, является скрытым бенефициаром. С этой позицией кредитор обратился в суд, воспользовавшись «замечательной презумпцией» (это слова докладчика), которую кредиторам дала новая редакция Закона о банкротстве, а именно ст. 61.10, которая говорит, что получение выгоды от недобросовестного поведения руководителя должника свидетельствует о том, что лицо, получившее выгоду, является контролирующим лицом, в данном случае теневым бенефициаром.

Цитируем документ

Пока не доказано иное, предполагается, что лицо являлось контролирующим должника лицом, если это лицо:

1) являлось руководителем должника или управляющей организации должника, членом исполнительного органа должника, ликвидатором должника, членом ликвидационной комиссии;

2) имело право самостоятельно либо совместно с заинтересованными лицами распоряжаться пятьюдесятью и более процентами голосующих акций акционерного общества, или более чем половиной долей уставного капитала общества с ограниченной (дополнительной) ответственностью, или более чем половиной голосов в общем собрании участников юридического лица либо имело право назначать (избирать) руководителя должника;

3) извлекало выгоду из незаконного или недобросовестного поведения лиц, указанных в пункте 1 статьи 53.1 Гражданского кодекса Российской Федерации.

Пункт 4 ст. 61.10 Закона о банкротстве

РУСАЛ с этой позицией обратился в суд, и тот кредитора поддержал.

С трех контролирующих лиц: генерального директора, учредителя и мажоритарного участника (того самого, который получил миллионную зарплату) — суд взыскал полную стоимость задолженности (порядка 76 млн руб.).

Как оказаться без вины виноватым

Далее слово взял тот самый гражданин, которого как «скрытого бенефициара» привлекли к субсидиарной ответственности, назовем его К. По его словам, дело обстояло несколько иначе, чем это представлялось кредитору.

Он поступил на работу в «Далва консалтинг» в октябре 2014 г., действительно оставаясь руководителем дочерней структуры компании. При приеме на работу в качестве коммерческого директора перед ним были поставлены следующие задачи: реструктуризировать коммерческое подразделение «Далва консалтинг», обеспечить портфель заказов на 2015 г. в сумме не менее миллиарда рублей. В случае успешного решения задач генеральный директор обещал выплатить как раз ту самую премию в сумме 1 млн руб. С задачами новый коммерческий директор успешно справился и обещанную премию получил. Однако за время работы он понял, что принципы, которыми руководствуются руководители и владельцы «Далва консалтинг», не совместимы с его принципами, и уволился. В трудовом договоре и в соглашении о его расторжении факт выплаты премии был отражен.

Тем временем в «Далва консалтинг» протекали иные процессы. Гендиректор понял, что справиться с накопившейся за компанией кредиторской и дебиторской задолженностью не может, и продал бизнес турецкому бизнесмену. По мнению К., новый владелец был ознакомлен с положением дел в компании и перекачал активы в другую. И это было видно по проводкам, по счетам.

В 2018 г. конкурсный управляющий обратился в суд о привлечении К. к субсидиарной ответственности, и суд всего за два заседания принял решение. Ознакомившись с материалами дела, К. пришел к выводу, что по каким-то причинам управляющий халатно отнесся к своим обязанностям. Он не попытался установить истинное положение вещей: не выяснил, когда возникла задолженность, кто мог способствовать ее возникновению, не попытался обнаружить все активы и даже найденные активы не попытался реализовать. Ни конкурсный управляющий, ни суд не потрудились определить фактическое место жительства К. Поэтому о том, что у него имеется непогашенная задолженность (исполнительное производство) на сумму 75 млн руб., К. узнал только из сообщения с портала «Госуслуги». Из-за этого не смог вовремя подать исковое заявление, и теперь суды отказываются от пересмотра дела по формальным основаниям.

Взгляд со стороны: судебная практика должна измениться

Ситуацию прокомментировала Ольга Савина, партнер, руководитель практики «Реструктуризация и банкротство» юридической фирмы Art de lex. По ее мнению, сегодня субсидиарная ответственность применяется на грани фола. Если дело так пойдет и дальше, то у нас либо директоров не будет вовсе, либо бизнес будет разваливаться. Презумпции, которые у нас на сегодняшний день существуют, развязывают руки так называемым сильным кредиторам, с которыми очень тяжело бороться в судах. Но, судя по практике Art de lex, все не так плохо, как представляется на первый взгляд. От субсидиарной ответственности можно защищать, и защищать успешно. О. Савина обратила внимание на три основных момента, которые очень важны для тактики защиты.

На сегодняшний день суды в спорах о привлечении к субсидиарке не могут четко определять причинно-следственную связь между определенным действием и наступившим событием. И такую связь (либо ее отсутствие) надо раскрывать судам отдельно и очень подробно.

Помимо этого, как видно из вышеприведенного кейса, суды демонстрируют наличие ретроспективного применения сравнительно новой редакции Закона о банкротстве. Но в подобного рода разбирательствах применяться должна та редакция закона, которая действовала на момент совершения правонарушения и никак иначе. И судам, которые зачастую двояко трактуют это, нужно постоянно об этом напоминать.

И третий момент, касающийся не столько директоров и собственников, сколько выгодоприобретателей. Очень часто мы видим тенденцию привлечения к специальной ответственности за сделки, которые были совершены должником и иными лицами не только даже не в преддверии банкротства, но и задолго до него. Здесь очень важно определять момент данной сделки, определять актуальную на этот момент редакцию закона.

Эксперт выразила надежду, что далее судебная практика пойдет именно по этому пути. Что судебная практика и суды не будут подходить формально к этому вопросу, не будут выносить штампованные решения, начнут детально разбираться в каждом отдельном случае.