2 августа 2024 г. «черный лебедь» совершил неожиданную «посадку» в США, а затем 5 августа — в Японии и Южной Корее, обвалив фондовые рынки этих стран. Правда, улетел он так же быстро: уже 6 августа фондовые индексы в США, Японии и Южной Корее начали восстанавливать рост. До сих пор экономисты спорят, был ли это единовременный спекулятивный обвал, или такое падение может быть сигналом о наступлении нового мирового экономического кризиса уже в текущем году. Разбирает ситуацию в мировой экономике Наталья Мильчакова, ведущий аналитик Freedom Finance Global.

По так называемому «правилу Сахм», выявленному всего пять лет назад бывшим экономистом ФРС США Клаудией Сахм, если трехмесячный скользящий средний показатель уровня безработицы в стране превышает аналогичный показатель за 12 месяцев не менее чем на 0,5 п.п., это может быть сигналом о надвигающейся рецессии или о том, что экономика уже находится в состоянии рецессии. В США за последние 70 лет «правило Сахм» срабатывало 11 раз. Причем последний раз — в марте 2020 г., прямо перед самым началом мирового экономического кризиса, связанного с пандемией коронавируса COVID-19 и последующими локдаунами.

Колебания безработицы

Как раз 2 августа текущего года в США вышли данные по рынку труда за июль, показавшие неожиданный рост безработицы в стране до 4,3% трудоспособного населения, что превысило аналогичный показатель за 12 месяцев сразу на 0,53 п.п. Однако уже по итогам августа текущего года неожиданно подскочившая вверх в июле безработица в США немного снизилась — до 4,2% трудоспособного населения. И хотя этот показатель все равно остался выше аналогичного показателя за август 2023 г., когда безработица в США составляла только 3,8% трудоспособного населения, снижение безработицы в августе 2024 г. к предыдущему месяцу показало, что угрозы возникновения массовой безработицы в США пока не наблюдается, просто происходит давно ожидаемое, в том числе и ФРС США, некоторое охлаждение рынка труда.

Для США слишком высокая занятость в течение двух предыдущих лет являлась одним из главных проинфляционных факторов, поэтому в ФРС ждали, когда рынок труда начнет немного охлаждаться. В то же время непомерно высокие для США процентные ставки слишком сильно инфляцию потребительских цен не затормозили. Но зато привели к росту издержек производства у частного бизнеса и к проблемам в региональном банковском секторе.

Угроза возможной рецессии нависает над США в течение последних двух лет. В 2022 г. она чуть было не стала реальностью, когда в течение двух кварталов подряд (в I и II кварталах) ВВП США снижался в годовом выражении. Скатывание экономики США в более глубокую рецессию могло бы привести к замедлению экономики Китая, являющегося крупным торговым партнером и для самих США, и для России, и для многих развивающихся стран, а также — к падению спроса на нефть и обвалу мировых цен, что стало бы очень серьезной угрозой для стран — экспортеров нефти, и прежде всего для России.

Но в 2022 г. ни США, ни мировая экономика в рецессию не скатились, хотя мировая экономика сильно замедлила темпы роста. Экономика США по итогам 2022 г. все-таки преодолела тенденцию к спаду и выросла на 2,1%. Из-за замедления роста в ряде крупных экономик мира, в том числе в США и Китае, который тогда еще не совсем преодолел последствия пандемии коронавируса, вся мировая экономика в 2002 г. замедлила рост практически вдвое — с 6,1 до 3,2%.

Риски для экономики США (и, в конечном счете, для всей мировой экономики) присутствовали и весной 2023 г., когда произошла волна банкротств нескольких крупных региональных американских банков. Она сопровождалась еще и тяжелыми финансовыми проблемами очень крупного швейцарско-американского инвестиционного банка Credit Suisse, впоследствии приобретенного его крупнейшим конкурентом, швейцарским банком UBS. Тогда у многих экспертов сразу возникли аналогии между ситуацией весны 2023 г. и осени 2008 г., когда в Соединенных Штатах разорились почти одновременно крупное ипотечное агентство Fannie Mae (FNMA) и один из крупнейших инвестиционных банков мира Lehman Brothers.

Банкротства этих финансовых институтов сразу вызвали обвал на американском фондовом рынке, который рикошетом перекинулся на фондовые рынки Европы и Азии. Исключением не стал и российский фондовый рынок. Вслед за финансовыми рынками мира обвалились сырьевые рынки, в том числе нефтяной рынок, и это вызывало спад во всей мировой экономике, продолжавшийся почти год. Российская экономика, напомним, в 2009 г. из-за падения цен на нефть в начале года ниже 30 долл. за баррель, а также из-за критической зависимости от импорта сократилась почти на 9%, что стало самым масштабным падением российской экономики в нынешнем XXI веке.

Но весной 2023 г. практически все разорившиеся региональные банки были приобретены более крупными и стабильными конкурентами при субсидировании со стороны Минфина США. Массового банкротства американских банков удалось избежать, но ситуация оказалась тревожным звонком для ФРС о том, что небольшие региональные банки не выдерживают повышенных процентных ставок, и в 2023 г. повышение ставок прекратилось.

Недавний обвал фондового рынка США из-за неожиданных данных о скачке безработицы в июле текущего года оказался еще одним тревожным звонком для Федрезерва. Он предупредил о том, что процентные ставки уже недостаточно сохранять на текущем уровне, пора их снижать, иначе такую нагрузку не выдержит уже промышленность и весь нефинансовый сектор американской экономики.

Чтобы облегчить нагрузку банковскому и нефинансовому секторам экономики, центральные банки Европы начали еще весной текущего года снижать процентные ставки. Первым рискнул снизить учетную ставку Национальный банк Швейцарии в марте текущего года, и с тех пор он уже осуществил два понижения учетной ставки подряд. За ним последовал Европейский центробанк, с июня текущего года снизив процентные ставки дважды. В августе свою учетную ставку снизил Банк Англии, даже несмотря на то, что инфляционное давление в Великобритании, как, впрочем, и в еврозоне, по-прежнему сохраняется, и инфляция потребительских цен ни в Соединенном Королевстве, ни в еврозоне пока не вышла на целевой уровень не выше 2% в год.

А ФРС США в сентябре всех удивила решением снизить впервые за последние четыре с половиной года процентные ставки сразу на 0,5 п.п. Некоторые эксперты глобальных инвестбанков увидели в этом беспокойство американского регулятора относительно надвигающейся рецессии, но ни в сопроводительном релизе комитета по открытым рынкам Федрезерва, ни на последующей за публикацией решения пресс-конференции главы ФРС Джерома Пауэлла не содержалось никаких намеков относительно того, что в США ухудшаются макроэкономические условия.

Скорее всего, решения центральных банков стран «большой семерки» и еврозоны смягчить монетарную политику были вызваны необходимостью стимулировать экономический рост и не позволить странам впасть в длительную стагнацию экономики, которая была бы неизбежна при завышенных процентных ставках.

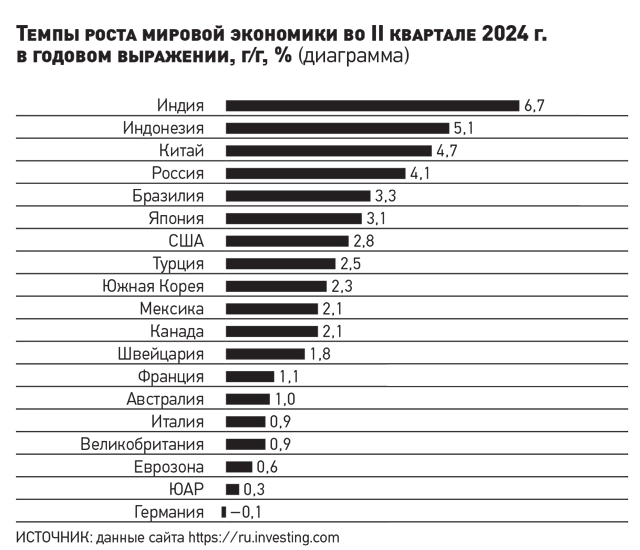

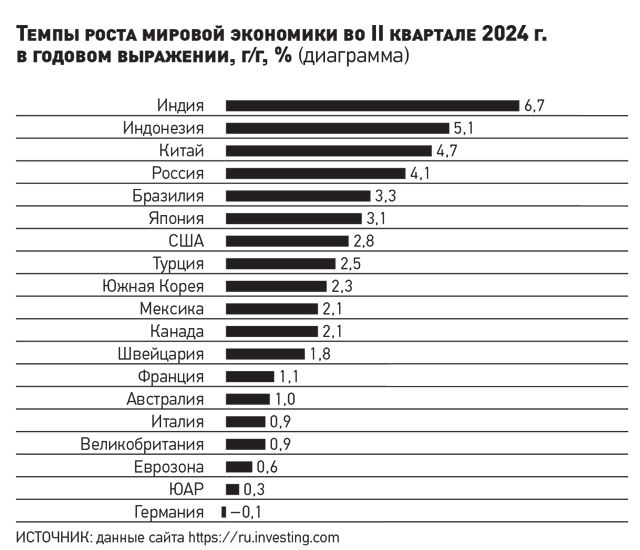

Динамика ВВП стран-G20

Данные по динамике ВВП стран «большой двадцатки» и других развитых и быстроразвивающихся стран за II квартал 2024 г. в годовом выражении пока не говорят о том, что в мировой экономике в этом году может наступить кризис (см. диаграмму). Самые быстрые темпы роста ВВП за II квартал текущего года в сравнении с аналогичным кварталом 2023 г. показала Индия (6,7%), и более того, Резервный банк Индии прогнозирует, что по итогам всего 2024 г. индийская экономика вырастет минимум на 7,2%, сохранив такие же высокие темпы роста в 2025 г.

Вслед за Индией самые высокие темпы роста во II квартале текущего года показала экономика входящей в G20 Индонезии (5,05%). Рост немного замедлился в сравнении с I кварталом текущего года, когда экономика страны прибавила 5,11% в годовом выражении.

На третьем месте расположился Китай с весьма умеренными для него темпами роста в 4,7% г/г. Динамика медленнее, чем в I квартале, и пока отстает от ожиданий властей КНР, поставивших задачу экономике страны показать рост в 2024 г. не менее чем на 5% и принимающих для этой цели необходимые меры господдержки экономики.

Четвертой оказалась Россия с темпами роста в 4,1% за II квартал в годовом выражении, хотя в I квартале рост российского ВВП превысил 5%. Несмотря на беспрецедентно жесткие санкции, экономика России с 2023 г. показывает мощный рост, выше темпов роста мировой экономики, благодаря сильному внутреннему спросу, господдержке ряда отраслей экономики и импортозамещению.

Вслед за Россией достаточно высокие темпы показал еще один ее партнер по БРИКС и G20, Бразилия, экономика которой во II квартале текущего года выросла на 3,3% г/г. По темпам роста за II квартал 2024 г. Бразилия немного обогнала Японию, показавшую рост ВВП на 3,1% в годовом исчислении, хотя в I квартале японская экономика сократилась год к году на 2,3%.

Экономическим аутсайдером и в «большой семерке», и в «двадцатке», во II квартале 2024 г. оказалась Германия, ВВП которой в годовом выражении снизился на 0,1%, как и в I квартале. Так что, если в III квартале экономика Германии не возобновит рост, можно будет говорить как минимум о технической рецессии в этой стране. И это неудивительно, если после отказа от недорогого российского трубопроводного газа и резкого роста стоимости электроэнергии треть крупных предприятий Германии уже перевели производство в другие страны, где стоимость энергоресурсов не настолько высока.

Даже топ-менеджеры Volkswagen, одного из флагманов немецкого автопрома, открыто заявляют о том, что автомобилестроение в Германии еще никогда не переживало настолько тяжелые времена, как сегодня. Ведь к внутренним проблемам автомобильной отрасли страны добавляется и очень высокая конкуренция с более дешевыми и пользующимися более высоким спросом автомобилями из Китая и Южной Кореи.

Тем не менее пока нельзя утверждать, что трудности ряда промышленных отраслей Германии нанесли удар по всей европейской экономике. Ведь экономика еврозоны во II квартале выросла год к году на 0,6%, а экономика таких промышленно развитых стран Старого Света, как Франция и Италия, выросла за тот же период на 1,1 и 0,9% год к году соответственно.

Поэтому, судя по динамике развитых и быстроразвивающихся стран мира, пока нет оснований утверждать, что кризис во всей мировой экономике станет реальностью в 2024 г. Скорее всего, и в 2024 г., и в 2025 г. мировую экономику, и российскую в том числе, ждут достаточно умеренные темпы роста, в 2—4% в год. Есть большой шанс, что российская экономика в 2024 и 2025 гг. будет показывать рост выше мировой экономики, если только цены на нефть не обвалятся надолго ниже 60 долл. за баррель. Однако при таком сценарии развития событий есть шанс, что ОПЕК+ вмешается в ситуацию и примет меры по балансировке рынка.

В свою очередь, пока у лидеров мировой экономики, таких как Китай и Индия, не начался существенный экономический спад, спрос на нефть будет оставаться высоким, и это значит, что у российской экономики есть большой шанс показывать рост выше, чем мировой ВВП в целом. Со временем, возможно, к 2030 г. или несколько позже, другие проблемы мировой экономики, например очень высокая закредитованность США, Японии и многих стран западной и южной Европы, или подрыв доверия к некоторым мировым резервным валютам, таким как доллар, японская иена или евро, могут стать основанием для очередного, достаточно масштабного, мирового экономического кризиса, но в любом случае, это будет история не ближайших лет.