В современных реалиях стабильность и финансовый успех бизнеса часто зависят от многих факторов, среди которых — эффективность взаимодействия с контрагентами и своевременное реагирование на проблемы, которые возникают в ходе такого взаимодействия. Одной из наиболее актуальных зон внимания для любой компании является организация системы управления дебиторской задолженности. О стратегии работы с проблемными контрагентами рассказывает Евгения Губарева, директор по экономике и финансам ООО «Моторика»1.

Качественная дебиторка позволяет с высокой точностью планировать будущие поступления денег в компанию (так как сроки и суммы оплаты уже известны), а также положительно влияет на ликвидность активов (так как более ликвидна, чем, к примеру, складские запасы). В то же время наличие дебиторской задолженности — это всегда временно «замороженные» деньги и потенциальный риск потери средств в случае неоплаты контрагентами, и эти риски повышаются в условиях турбулентной экономики.

Маркеры, сигнализирующие о проблемах

Само по себе наличие дебиторской задолженности у компании — это нормальная практика текущей деятельности, и финансовому руководителю важно не пропустить сигналы, которые могут означать начало проблем. Такими маркерами чаще всего являются:

-

нарушение сроков оплаты — безусловно, требующий внимания момент, так как может говорить о возникших проблемах с платежеспособностью у контрагента;

-

повышение активности контрагента в судебных делах за короткий период времени. При этом если контрагент нехарактерно часто выступает в суде в качестве истца, это также должно привлечь внимание как источник потенциальной проблемы с исполнением будущих обязательств;

-

«старение» дебиторской задолженности, то есть увеличение сроков ее возврата;

-

рост доли дебиторской задолженности в активах или выручке без видимых положительных причин.

Предпосылки для организации работы с проблемными контрагентами — это стремление не довести ситуацию до уровня проблемы, то есть своевременная профилактика и реагирование на потенциально опасные маркеры. Хорошими помощниками в этом станут наглядные отчеты, по которым можно будет быстро оценить ситуацию и принять соответствующие меры.

Из приведенного в таблице 1 примера очевидно, что, несмотря на ежемесячный рост суммы дебиторской задолженности, ситуация требует внимания не сразу, а только начиная с третьего месяца. Во втором месяце рост суммы дебиторки обусловлен ростом продаж, причем доля непогашенной задолженности в выручке снизилась, в третьем же месяце происходит резкий скачок дебиторской задолженности и ее доли в показателе выручки. При таких очевидных отклонениях нужно выяснять их причины и, при необходимости, разрабатывать меры реагирования.

Соотношение дебиторской задолженности и выручки ООО «Гамма» (таблица 1)

|

№ п/п |

Показатель |

1-й месяц |

2-й месяц |

3-й месяц |

|

1 |

Выручка от продаж, тыс. руб. |

80 000 |

140 000 |

148 000 |

|

2 |

Дебиторская задолженность, тыс. руб.* |

35 000 |

44 000 |

85 000 |

|

3 |

Доля дебиторской задолженности от выручки (стр. 3 : стр. 2 × 100), % |

44,00 |

31,00 |

57,00 |

|

4 |

Темп роста выручки относительно предыдущего периода, % |

— |

75,00 |

5,71 |

|

5 |

Темп роста дебиторской задолженности относительно предыдущего периода, % |

— |

25,71 |

93,18 |

* Дебиторская задолженность — средняя за период ((значение на начало периода + значение на конец) : 2)

Управление дебиторской задолженностью станет более эффективным, если контролировать и анализировать изменения не только по показателю в целом, но и адресно по списку контрагентов, которых мы определим как проблемных. Помимо очевидных критериев, таких как неплатежеспособность и наличие просроченного долга, каждая компания может определить дополнительные важные характеристики проблемных контрагентов: это могут быть, к примеру, систематические нарушения сроков оплаты на несколько дней или конфликтные контрагенты, с которыми сложно договориться.

Важным элементом стратегии по работе с контрагентами, в том числе проблемными, является четкая кредитная политика компании и регулярное управление кредитными лимитами покупателей и заказчиков. К примеру, правила оплаты для клиентов можно установить в зависимости от их категории (см. табл. 2).

Правила оплаты в зависимости от категории клиента (таблица 2)

|

№ п/п |

Категория клиента |

Доля в продажах |

Правило оплаты |

Обоснование |

|

1 |

Новый клиент |

Незначительна |

Предоплата 100% |

Нет истории взаимодействия |

|

2 |

Новый клиент |

Существенна |

Частичная отсрочка оплаты |

При каждой вовремя оплаченной отгрузке на условиях предоплаты повышается внутренний кредитный рейтинг контрагента, и впоследствии у него появляется возможность для более выгодных условий оплаты |

|

3 |

Постоянный клиент |

Незначительна |

Зависят от перспективы работы с клиентом |

Меньше интерес к сохранению клиента — жестче правила оплаты |

|

4 |

Постоянный клиент |

Существенна |

Не ухудшать условия в одностороннем порядке |

Потеря клиента чувствительна для компании, поэтому все изменения условий — только в результате деликатных переговоров |

Кредитные лимиты для клиентов могут и должны пересматриваться, это может стать основой для создания мотивирующего инструмента — партнерской программы, в которой компания устанавливает несколько уровней (статусов) для партнеров. Повышение партнерского статуса дает клиенту новые преимущества, в том числе и увеличение кредитного лимита или срока оплаты, что, в свою очередь, мотивирует на увеличение объема закупок и развитие сотрудничества именно с компанией-продавцом.

Опции для партнеров должны быть не только интересными, но и достижимыми. Если уровень партнера не меняется годами, несмотря на наличие предпосылок, это демотивирует, поэтому целесообразно проводить пересмотр статусов и лимитов в рамках партнерской программы хотя бы ежеквартально.

Если наблюдается высокая динамика по дебиторке, то можно пересматривать кредитные лимиты ежемесячно: кому-то улучшать условия, для кого-то — временно снижать. Так партнеры будут видеть, что у них есть как шанс улучшить свою историю работы с компанией-продавцом, так и риск при каких-то негативных моментах с их стороны значительно снизить лояльность к себе и лишиться определенных выгод по условиям сделок (но не утратить лояльность продавца безвозвратно). Тогда у партнеров появляется интерес к устойчивому и взаимовыгодному сотрудничеству.

Правила решения вопросов возврата задолженности

При урегулировании вопросов возврата дебиторской задолженности полезно помнить несколько простых правил, которые могут значительно улучшить результативность такой работы:

-

Уведомлять контрагента о задолженности целесообразно до ее превращения в проблему. Нередко менеджеры компании при незначительных нарушениях сроков оплаты не реагируют на ситуацию, тогда как своевременное уведомление клиента может помочь быстрее получить деньги.

-

Личное общение эффективнее писем-напоминаний. Чем значительнее для компании долг клиента, тем чаще имеет смысл применять данное правило.

-

При переговорах равных партнеров результата можно достичь быстрее. Если со стороны проблемного контрагента контактным лицом выступает топ-менеджер, то эффективность переговоров будет выше, когда со стороны компании-продавца к ним подключится сотрудник с аналогичным статусом.

Факт наличия задолженности нужно фиксировать, в частности, посредством подписания актов сверок взаиморасчетов. С одной стороны, признание долга косвенно подтверждает намерения контрагента его погасить, а с другой — при усложнении ситуации у компании будет подтверждение для судебного разбирательства.

Если контрагент не имеет возможности оплатить долг полностью, но готов погашать его частями, не стоит этим пренебрегать. Даже частичный возврат задолженности лучше, чем полная потеря средств, вложенных в дебиторку.

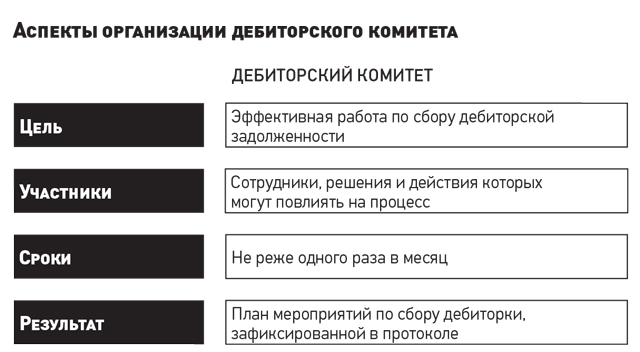

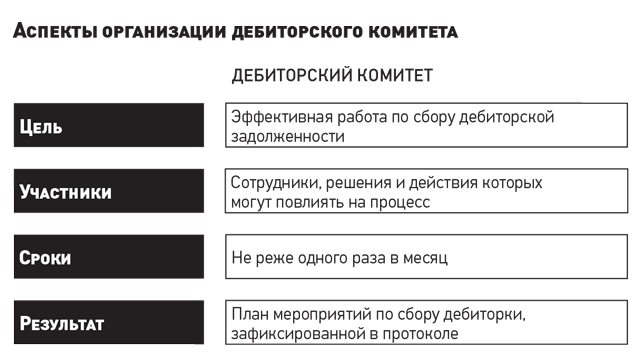

Еще один эффективный инструмент управления взаимоотношениями с контрагентами — дебиторский комитет. Это постоянно действующий коллегиальный орган, в состав которого входят сотрудники, связанные с управлением дебиторской задолженностью. Комитет собирается регулярно, например, раз в месяц, и рассматривает каждого значимого дебитора. В ходе заседания члены комитета понимают статус задолженности и риски, связанные с ней и, соответственно, прорабатывают меры, которые затем протоколируются. По каждому запланированному шагу назначаются ответственные. В результате финансовому директору всегда ясно, какой статус по долгу контрагента, кто с ним работает, кому можно задать возникшие вопросы и к какому результату нужно прийти через месяц, к следующему комитету. Важный аспект — регулярность такой работы, поскольку эпизодическая активность результата не даст.

Реалии таковы, что ни один из вариантов в работе с дебиторской задолженностью обособленно не дает полной гарантии защиты от проблем. Поэтому важен комплексный подход и сочетание нескольких наиболее подходящих для компании инструментов. Например, развитие партнерской программы, контроль дебиторской задолженности по срокам возникновения и регулярные дебиторские комитеты.

К сведению

Бизнес обеспокоен ростом неплатежей со стороны контрагентов

Неплатежи со стороны контрагентов вышли на первое место среди всех возможных проблем, с которыми сталкивались компании в своей деятельности в III квартале 2024 г. Это следует из мониторинга состояния российской экономики и деятельности компаний, подготовленного РСПП. 36,6% респондентов сообщили, что именно несоблюдение обязательств по выплате средств ограничивало работу компании. В прошлый отчетный период их доля составляла 22,1%.

Вместе с этим четверть респондентов пожаловались на продолжающееся ухудшение условий поставки сырья и комплектующих. Сложности с доставкой, проблемы с транспортировкой закупаемой продукции (в том числе удлинение сроков доставки, рост тарифов, отказы в страховании грузов и т.д.) мешали также примерно четверти организаций — 23,3%.

Более пятой части опрошенных компаний (21,9%) считают, что их деятельность ограничивает невозможность оснастить организацию новым оборудованием и технологиями из-за ограничения импорта, недостаток оборотных средств и валютная нестабильность. Чуть меньше — 20,5% компаний — сетовали на невозможность проводить международные платежи с иностранными контрагентами.

Данные мониторинга говорят о том, что резкий рост цен на отечественную продукцию затронул по итогам III квартала 17,8% компаний, а рост цен на импортную продукцию и пересмотр цен контрактов — 12,3% компаний. Санкции со стороны западных стран негативно отразились на работе 16,4% компаний.

Сокращение спроса и рост фискальной нагрузки почувствовали на себе по итогам отчетного периода 12,3% организаций. Недоступность заемных средств мешала работе 11% опрошенных предприятий.

Сокращение инвестиционных программ или их перенос на более поздний срок затронули 8,2% компаний. Это же количество отметило, что «проблемой в III квартале стали задержки платежей в банках».

Около 10% всех компаний не сталкивались в отчетный период с какими-либо проблемами, влияющими негативно на финансовые показатели и экономическое положение. Если сравнить с результатами за II квартал, выросла острота проблем из-за ухудшения условий транспортировки продукции, из-за нестабильности на валютном рынке и из-за роста цен на отечественную и импортную продукцию.

Напротив, компании несколько реже сталкивались с невозможностью оснастить предприятие новым оборудованием или технологиями из-за запретов на импорт, с невозможностью проводить платежи с иностранными контрагентами. Также снизилась актуальность проблемы недостатка оборотных средств. Хотя все эти три проблемы остались в III квартале довольно значимыми — они оказывали негативное влияние на деятельность около пятой части опрошенных предприятий.

Влияние санкций со стороны западных стран респонденты отмечали в конце III квартала реже, чем по итогам предыдущего отчетного периода — их доля стала меньше примерно на 5 п.п. В остальных случаях значения изменились в рамках статистической погрешности. Также несколько участников дали собственный ответ на вопрос о проблемах, которые мешают работе компаний: «дефицит кадров», «высокая ключевая ставка ЦБ».

Меры повышения эффективности

В ходе мониторинга эксперты также поинтересовались у компаний, какие меры повышения эффективности в текущих условиях они относят к основным. Две трети респондентов назвали дальнейшее сокращение расходов компаний. 36,6% организаций планируют реализовать программы по внедрению энергосберегающих и ресурсосберегающих технологий, а 29,6% предприятий — программы и проекты по внедрению цифровых технологий в производство или оказание услуг.

Сохранить или увеличить объемы инвестиционных программ намерены 35,2% компаний (доля варианта в отчетном периоде значимо выросла — на 10 п.п.). Только 5,6% опрошенных сообщили, что для повышения эффективности деятельности предприятий их компании будут сокращать объемы инвестиционных проектов.

Повысить цены на продукцию собираются в ближайшей перспективе 22,5% организаций, и ни один из участников опроса не указал ответ «в планах снижение цен». 21,1% предприятий готовы приступить к разработке программ по замещению импортной продукции — оборудования, комплектующих — в рамках собственных инвестиционных проектов.

Интенсифицировать производство намерены 18,3% компаний. 14,1% организаций планируют пересмотреть список поставщиков из-за новых ограничений в контактах с компаниями из стран Европы, США и др., осуществить поиск необходимой продукции на других рынках.

Изменить структуру затрат предприятия без снижения выпуска и без сокращения объемов затрат хотели бы в ближайшее время 12,7% опрошенных организаций (в этом случае доля варианта выросла на 7,2 п.п., и это статистически значимое изменение). Около десятой части предприятий сообщили, что они собираются переориентировать производство на выпуск иной продукции; продать непрофильные активы; перестать авансировать поставщиков и начать требовать аванс со стороны покупателей.

В планах 8,5% компаний — переориентировать экспорт продукции на рынки стран, не присоединившихся к санкциям против России. Остальные возможные меры — продать профильные активы, сократить производство или оказание услуг, приобрести конкурирующие компании и их активы, сократить объемы инвестиционных программ, сократить номенклатуру производимой продукции — респонденты отмечали редко, менее чем в 5% случаев.

Направления снижения затрат

В ходе опроса были названы и направления, в отношении которых намечено сокращение финансирования. Большинство компаний, которые планируют сокращать расходы, — 80,9% — собираются уменьшить затраты на административные и хозяйственные нужды.

Почти половина из этого множества (48,9% предприятий) будет сокращать расходы на потребляемые услуги (консалтинг и т.д.). Перейти на более дешевое сырье и комплектующие в планах 38,3% организаций. Четверть компаний снизят затраты на благотворительные и социальные программы, реализуемые на территориях присутствия.

14,9% участников опроса сообщили, что их организации намерены уменьшить свои расходы на персонал (сократить наем персонала, перевести работников на работу на условиях неполного рабочего времени). Также, как обратили внимание в РСПП, респонденты стали заметно чаще выбирать ответы «компания планирует снизить расходы на потребляемые услуги» и «в планах перейти на более дешевое сырье и комплектующие», доли вариантов прибавили в отчетный период 13 п.п. и 15 п.п. соответственно.

1 Спикер Двенадцатой конференции «Управление дебиторской задолженностью», организованной группой «Просперити Медиа» и порталом CFO-Russia.ru при информационной поддержке «ЭЖ».