Российская модель экспорта и импорта прямых иностранных инвестиций в глобальной инвестиционной сети быстро приближается к общемировому образцу для богатых капиталами и ресурсами стран. Такой оптимистичный для России вывод напрашивается из данных недавно опубликованного доклада ЮНКТАД «ТНК в добывающей и перерабатывающей промышленности».

В середине 90-х гг. прошлого столетия начала складываться глобальная инвестиционная сеть транснациональных корпораций (ТНК). Вместе с тем в принимающих странах, таких как Китай, Индия, Бразилия и Россия, появились свои ТНК чаще всего с участием государства, но в ряде случаев с частным капиталом. В новой системе нарастающей конкурентоспособности вновь обогащающихся национальных компаний происходит обмен финансовыми активами между функционирующими мегаединицами стран происхождения и приложения прямых иностранных инвестиций (ПИИ). В результате возникает приблизительное, хотя и динамическое равновесие притока и оттока (даже с превышением второго над первым) ПИИ на глобальном уровне.

Когда-то бывший однозначным выигрыш монополий из богатых стран — экспортеров ПИИ сменяется пусть и не автоматической, но все же рождающейся практикой паритетного участия в достижении прибыльности совершаемых операций. Особенно четко это прослеживается на примере стран с переходной экономикой (transition economies), к которым относят государства Юго-Восточной Европы и СНГ.

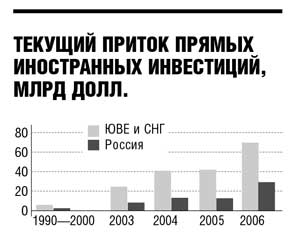

Текущий приток ПИИ (FDI inward flows) в них в 2006 г. возрос на 68%, то есть до 69 млрд долл. Причем начиная с 2003 г. эти страны становились все более притягательными объектами зарубежных капиталовложений. За четырехлетний период ПИИ увеличились в 2,87 раза по сравнению со среднемировым их ростом в 2,31 раза. В результате их доля в мировом притоке несколько поднялась с 4,1% в 2003 г. до 5,3% в 2006 г., но по общей величине составляла столько же, сколько в полуторамиллиардном Китае (69,4 млрд долл. в 2006 г.). Следовательно, они получали новых иностранных инвестиций в расчете на душу населения по меньшей мере впятеро больше, чем самая быстро растущая из стран с нарождающейся рыночной экономикой (emerging markets).

ТНК с самого начала XXI века быстро взялись осваивать страны, некогда входившие в СЭВ, большинство из которых постаралось обеспечить благоприятный инвестиционный климат для преимущественно западно-европейских и американских компаний. Авторы доклада ЮНКТАД, однако, не раз указывают на особое положение России. Уже во введении делается вывод, что в РФ допуск иностранных инвестиций в «стратегические отрасли», такие как оборона и добывающая промышленность, ограничен.

В то же время всемерно акцентируется тот факт, что на постсоциалистическом пространстве Россия за кратчайшее время превратилась в крупнейшую и, пожалуй, главную экономику, привлекающую иноинвесторов, в том числе в добывающую промышленность. Стоит обратиться к опубликованным данным, как выясняется следующая картина. На Россию в 2006 г. приходилось 41,5% притока иностранных инвестиций в ЮВЕ и СНГ вместе взятых и 66,9% — только в СНГ.

Но в расчете на одного жителя в 2006 г. по притоку ПИИ Россия (204,2 долл.) отставала от Румынии (495 долл.) и Казахстана (358,8 долл.), оставаясь на 3-м месте.

Тем не менее в самом начале XXI века РФ впервые в своей истории вошла в число 20 ведущих, принимающих иноинвестиции стран, заняв солидное 11-е место в середине списка и опередив Швецию (27 млрд), Швейцарию (24 млрд) в 2006 г. Так постепенно наша страна начинает интегрироваться в глобальную инвестиционную сеть.

Доля таких инвестиций в формировании фонда валовых вложений в основной капитал в России постоянно возрастала и по сравнению со средней за период 1990—2000 гг. увеличилась в 3,7 раза в 2006 г.

Всего за 6 лет страна сумела обеспечить условия для прилива новых иноинвестиций на уровне выше среднемирового, вдвое опередив по приведенному показателю Китай (8,0%) и США (6,8%). Кстати, отметим, что эти средства главным образом использовались на техническое перевооружение ряда проектов в нефтегазовой и горнодобывающей промышленности.

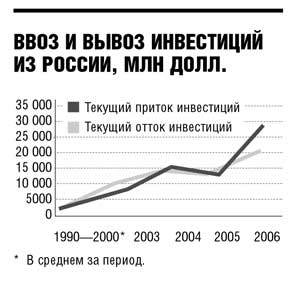

Пожалуй, наиболее радикальные изменения произошли в оттоке капиталов. Напомним, что ранее в этой сфере преобладала «эвакуация» иностранных инвестиций в основном по политико-конъюнктурным причинам.

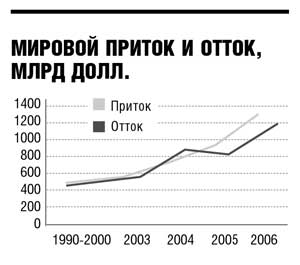

Аналогичные данные по всей мировой экономике значительно отличаются лишь по масштабам капиталовложений с ростом по притоку с 495,4 до 1305 млрд долл. и по оттоку от 492,6 до 1215 млрд долл. за период 1990—2006 гг.

Специфика дальнейшей подачи здесь статистического материала состоит прежде всего в том, что под среднемировым уровнем и стандартом в данном случае понимаются характеристики, свойственные большинству развитых государств.

Соотношение же экспорта и импорта ПИИ остается практически неизменным, а движение двух кривых на графике почти синхронно повышательным, без резкого, то есть не более 10%-ного опережения или отставания друг от друга в течение едва ли не двух десятилетий. Такое сходство не случайно, оно явно свидетельствует об исторически довольно быстрой адаптации России к новым конкурентным условиям. Это и подметили разработчики доклада ЮНКТАД: «Очевидно, что весь отток капитала отразил экспансию российских ТНК за рубеж, в особенности нескольких крупных богатых ресурсами фирм, претендующих стать глобальными игроками, и отдельных банков, расширяющих свои позиции в остальных странах СНГ». Это лишний раз подтверждает факт перерастания добывающими отраслями рамок внутреннего рынка России, их «обреченность» на экспортную направленность.

За период 1990—2000 гг. наблюдалось то, что получило название «бегство капиталов». Однако позднее, по мере укрепления экспортных позиций, особенно в сфере энергоносителей и минерально-металлургической продукции, акценты изменились. Для российских ТНК стала актуальной борьба за равноправное сотрудничество и в том числе за выход на западные ритейловые рынки, то есть на конечного потребителя.

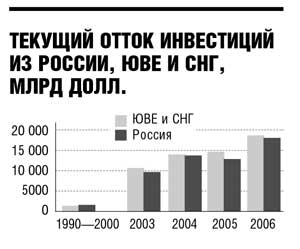

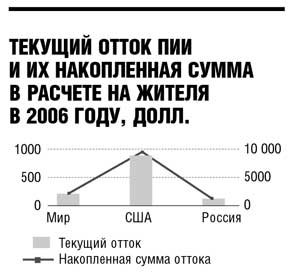

Из 18 689 млн долл. текущего оттока ПИИ (FDI outward flows) из стран ЮВЕ и СНГ на Россию пришлось 17 979 млн долл., или 96,2%. При среднемировом объеме 1215 млрд долл. (217,5 долл. на душу) соответствующие показатели составили для США 216,6 млрд долл. (881 долл. на душу) и для России 17,9 млрд долл. (126 долл. на душу). Наша страна занимает 17-е место в списке 20 главных поставщиков иностранных инвестиций. Экспорт же капитала из нее в расчете на душу населения опережает любую из стран ЮВЕ и СНГ, несмотря на то что она среди них самая большая по численности.

Что же касается накопленных иностранных инвестиций (FDI outward stocks), то здесь наметились поистине революционные сдвиги. И произошло это именно за первые 6 лет XXI в. Так, в 2006 г. накопленный отток прямых инвестиций по миру в 12 474 млн долл. превосходил их накопленный приток в 11 998 млн долл., а Россия, напротив, является нетто-импортером капитала: сумма ввезенных капиталов (197,6 млн долл.) была больше, чем вывезенных (156,8 млн долл.). Стало быть, в структурном отношении Россия пока еще не доросла до зрелого (среднемирового) уровня, так как сохранила традиционное положение по преимуществу импортера ПИИ. Еще в большей мере такое положение сохраняется в Китае и Польше, где накопленный приток капитала в 4 и 10 раз больше оттока, что говорит как о привлекательности этих стран для иноинвесторов, так и об относительной слабости национальных компаний. И это несмотря на наличие крупных китайских ТНК, особенно в нефтегазовом секторе.

Очень важно то, что текущий приток и отток сопоставляется с валовыми вложениями в основной капитал, а накопленный приток и отток — с ВВП, то есть берутся однопорядковые парные понятия, характеризующие ежегодные поступления в фонд накопления, с одной стороны, и с другой — суммарный итог работы всех отраслей экономики за год.

Симптоматично все же и то, что Россия по скорости роста накопленного оттока резко опережает среднемировой уровень. Так, за период 2000—2006 гг. мировой отток вырос с 6,2 трлн долл. до 12,4 трлн долл., или в 2 раза, а российский аналог — с 20,1 млрд до 156,8 млрд, или в 7,8 раза.

Налицо опять-таки ускоренное приближение к среднемировым стандартам, которые сложились в большинстве богатых стран. Российский капитал все теснее и активнее включается в глобальную инвестиционную деятельность. Конечно, интересно было бы получить данные о прибыльности этих вложений, но они отсутствуют в данном отчете ЮНКТАД.

Российская модель приближается ускоренным образом к общемировому образцу для богатых капиталами и ресурсами стран, активно используя метод слияний и приобретений (СиП) в подешевевших активах обесценивающихся долларов. По сути дела, настала пора скупки западных «родительских» компаний и их зарубежных филиалов.

Поменялось также соотношение между мировым текущим и накопленным притоком — с 31,7% в 1990 г. до 10,8% в 2006 г., то есть наблюдалась тенденция к падению доли текущего притока на деятельность мировой сети ПИИ. Отсюда видно, что квота новых поступлений в сумме накопленного капитала значительно сократилась, несмотря на абсолютный рост ежегодных вложений. В итоге получается, что в богатых странах базирования ТНК отмечается превышение импорта капитала над его экспортом.