«Эффективная процентная ставка» (далее — ЭПС) — актуальная тема, которая широко обсуждается специалистами банковской сферы. Не остаются в стороне и средства массовой информации, пытаясь довести до граждан суть этого нововведения ЦБ РФ.

В результате ЭПС обросла большим числом заблуждений и искажений «различной степени тяжести».

Заблуждение № 1 — организационное — это обязанность банков с 1 июля

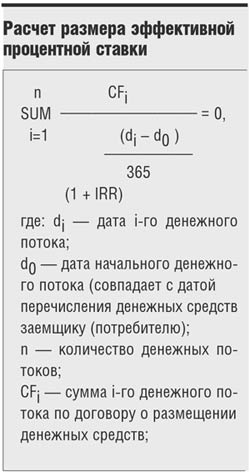

Заблуждение № 2 — техническое. Широко озвучивается мнение, что на возражения банкиров по поводу невозможности рассчитать ставку Центробанк ответил новой формулой эффективной процентной ставки, которую «без особого труда можно найти в учебнике по экономике». Согласно Указанию размер ЭПС определяется исходя из формулы (см. «Расчет размера эффективной процентной ставки»).

У термина IRR множество определений: и ставка дисконтирования, и внутренний коэффициент рентабельности, и внутренняя ставка доходности портфеля и т.д. Проблема в том, что приведенная формула вовсе не предназначена для оценки заемщиком собственных расходов для обслуживания долга. Вполне возможно, она могла бы использоваться для формирования резервов на возможные потери по ссудам, что, собственно, и является предметом Положения ЦБ РФ от 26.03.2004 № 254-П, но не для расчета ЭПС.

И, наконец, заблуждение № 3 — социальное. От этого нововведения потребители ожидают, что банки начнут сообщать всю информацию о процентах, комиссиях, сборах и накрутках. Все это верно, за исключением главного — обеспечить исчерпывающую информацию по кредиту с помощью одного показателя невозможно.

Задача со многими неизвестными

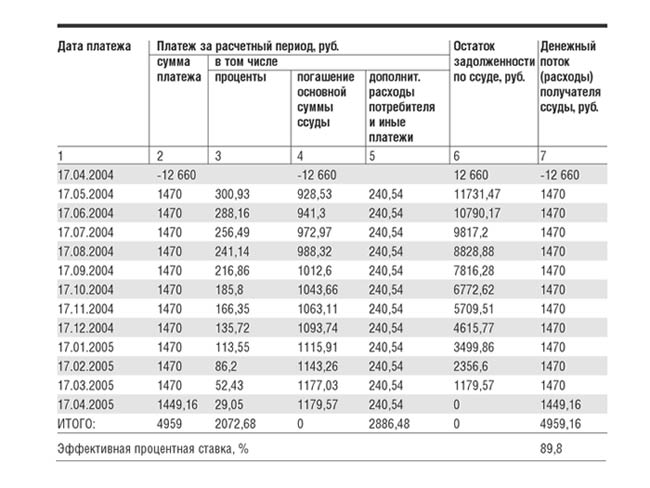

Проиллюстрируем справедливость данного утверждения на примере № 1, приведенном в Письме ЦБ РФ от 29.12.2006 № 175-Т «Об определении эффективной процентной ставки по ссудам, предоставленным физическим лицам» (далее — Письмо).

Условия: дата выдачи кредита — 17.04.2004; сумма кредита — 12 660 руб.; срок кредита — 12 месяцев; процентная ставка по кредиту — 29% годовых; дополнительные расходы потребителя за пользование кредитом и иные платежи по нему — 1,9% от суммы кредита ежемесячно (см. табл.).

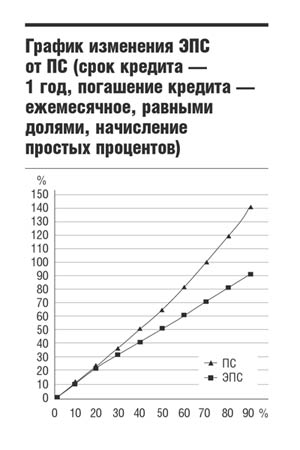

Предположим, что дополнительные расходы потребителя и другие платежи (графа 5) равны нулю. В этом случае ЭПС составит 33,1%. По сравнению с 29% «скрыто» целых 4,1%. Правда, непонятно, где и что банки скрывают? Отметим, что при увеличении величины процентной ставки по кредиту разница между ней и ЭПС будет увеличиваться (см. график).

Если бы в приведенном выше примере дополнительные расходы потребителя и другие платежи (графа 5) в этом же размере были включены в состав процентов (графа 3), то процентная ставка по кредиту составила 66%. То есть разница с ЭПС при полном отсутствии накруток равнялась бы 23,8%!

Кроме этого, ЭПС имеет еще одну особенность. А именно: ее значение существенно изменяется в зависимости от сроков кредита и порядка платежа, даже если реальные расходы заемщика на обслуживание кредита остаются неизменными. Так, в приведенном в Письме примере № 2 при одних и тех же показателях, что и в примере № 1, выплата дополнительных расходов потребителя и других платежей единовременно на момент получения кредита увеличивает ЭПС с 89,8% до 124% при сохранении абсолютной величины платежей заемщика.

И ЭПС, и показатель «процентная ставка по кредиту» даже при отсутствии дополнительных расходов потребителя и других платежей не могут полностью ответить на вопрос заемщика: сколько же ему придется заплатить?

Почем все-таки кредит

Рассмотрим изменения суммы подлежащих уплате процентов по кредиту (итог по графе 3) в зависимости от следующих факторов.

Порядок расчета. Согласно Методическим рекомендациям от 14 октября

Условия возврата кредита при одинаковом количестве платежей. В нашем примере суммированные основной долг и проценты выплачиваются равными ежемесячными платежами. При ежемесячном погашении основного долга равными долями сумма процентов по кредиту составит 1988,41 руб., разница — 84,27 руб.

Количество платежей во времени. При возврате кредита в конце срока разовым платежом сумма процентов по кредиту составит 3664,31 руб., разница — 1591,63 руб.!

О чем информировать заемщика?

В настоящее время не прекращаются возражения банковского сообщества по составу платежей, включаемых в ЭПС, и способов ее расчета. Но это неглавное. Несомненно, ЦБ РФ будут изданы различные пояснения о том, как рассчитывать ЭПС. Однако задача информирования потенциального заемщика о реальных затратах даже после введения ЭПС остается нерешенной.

Посмотрим на приведенные в примере № 1 данные иначе. Так, за пользование кредитом заемщик должен уплатить банку 4959,16 руб. (сумма итогов по графам 3 и 5). Вот величина, которую заемщик потратит на обслуживание кредита, — «цена кредита». Если отнести «цену кредита» к сумме кредита, то получим 39,2%. И это с учетом дополнительных расходов потребителя и других платежей. Согласитесь, что данная величина приятно отличается от соответствующей ЭПС — 89,8%. Не претендуя на выработку окончательного варианта информирования потенциальных заемщиков, отметим, что показатель «цена кредита» мог бы быть идеальным для этих целей, если бы учитывал фактор времени платежей.

Руководство кредитных организаций в большинстве своем заинтересовано в прозрачности своих кредитных программ для нормального ведения бизнеса. Так, в ходе обсуждения введения ЭПС банкирами высказано разумное предложение о безусловном указании в договорах конкретных сумм возвратов по кредиту в форме графиков платежей с учетом всех дополнительных выплат.

И вообще не следует придавать сугубо «техническому» документу, каким является Положение ЦБ РФ от 26.03.2004 № 254-П, социальную значимость. Такого рода нововведения должны найти отражение в законе «О потребительском кредитовании» либо в более общем законе «О кредитовании физических лиц».