Для большинства руководителей предприятий малого бизнеса важнейшими характеристиками работы банка является скорость прохождения платежей и продолжительность его работы на рынке. Между тем, согласно нашему соцопросу, выяснилось, что крупнейшие банки с госучастием уже не являются главными игроками на рынке финансовых услуг малому бизнесу.

Быстрота и надежность

В настоящее время в России функционируют более 1160 различных кредитных учреждений. В последнее время редкий банк не демонстрирует в своих рекламных изданиях подчеркнуто трогательное отношение к отечественному малому бизнесу. Интересно, а как сами представители малого бизнеса относятся к банковскому сектору?

Чтобы ответить на этот вопрос, «ЭЖ» провела недавно собственное социологическое исследование. В его рамках редакция попыталась определить мотивацию руководителей предприятий малого бизнеса при выборе кредитного учреждения. Удалось опросить более 185 респондентов из 30 регионов России от Калининграда до Владивостока.

За пределами исследования остались те регионы, где не зарегистрировано ни одной «своей» кредитной организации: Ненецкий, Чукотский, Усть-Ордынский Бурятский и Агинский Бурятский автономные округа, а также Чеченская Республика и Еврейская автономная область. Не участвовала в опросе и Москва, так как здесь работает подавляющее большинство банков страны.

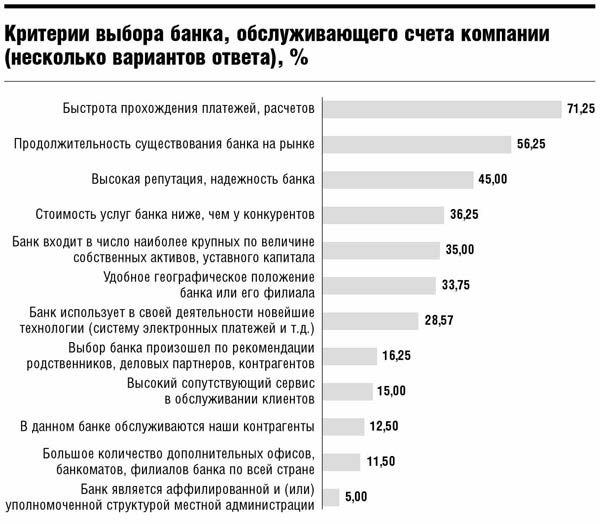

Среди всех критериев с большим отрывом лидируют скорость прохождения текущих платежей и расчетов (71%) и продолжительность работы банка на рынке (56%). Причем быстрота оказывается гораздо важнее, чем высокая репутация и надежность банка (всего лишь третья позиция, 45%).

Большое значение придается и технологическому оснащению кредитного учреждения, например наличию системы электронных платежей. Приоритет выбранного банка по «технологической продвинутости» отметили 28,7% руководителей предприятий.

Всего 5% опрошенных заявили, что выбрали для обслуживания счетов своей компании тот банк, который является аффилированной структурой местной администрации.

Интересно, что руководители компаний, работающих в сфере высоких технологий, в качестве главного критерия указывали специализацию банка на работе с системообразующими предприятиями бизнеса. В качестве интересных, но редко встречающихся ответов можно отметить следующие: «Наша компания является миноритарным акционером банка» или «Выбор банка производился на основе интуиции — и она меня не подвела». Один из опрошенных посетовал, что в то время, когда он начинал свой бизнес ( в

Банком довольны

Подавляющее большинство опрошенных не планируют в ближайшее время переводить счета компании в другой банк (77%). И только 18% планируют сделать это, но в долгосрочной перспективе. Между тем около 87% заявляют о своей лояльности выбранному кредитному учреждению. Самые стабильные в этом отношении — Восточная Сибирь и Крайний Север. Скорее всего у предпринимателей в этих регионах выбор невелик. Наибольшее число недовольных и поэтому желающих поменять банк в Ленинградской области и Петербурге. Это вызвано тем, что в разгар нашего опроса был объявлен банкротом один из крупнейших на Северо-Западе — Санкт-Петербургский банк реконструкции и развития, специализирующийся на оказании услуг малому бизнесу (см. «ЭЖ» № 30,

Кстати, 87% тех, кто все же планируют перевести счета в другое кредитное учреждение, основным качеством «идеального» банка называют «быстрое и четкое проведение стандартных операций, в том числе быстрые сроки зачисления денежных средств».

Неудивительно, что приоритетное значение для компаний малого бизнеса имеет быстрота расчетов – задержки в получении денежных средств для небольшой компании ощутимее, чем для крупной. Поэтому, если банк не может осуществить, например, операцию зачисления наличных денежных средств на расчетный счет и списание в этот же день безналичным путем, компания будет искать в другой банк. Соответственно второе (62%) и третье (59%) места в этой номинации получили такие ответы, как «высокая квалификация персонала» и «более низкие, чем у конкурентов, тарифы на обслуживание».

Немаловажными факторами являются доступность персонала банка и возможность обсудить вопросы напрямую с руководством (38%).

Примечательно, что всего 12,7% опрошенных интересует широкая сеть филиалов и доп-

офисов кредитного учреждения. Отчасти это можно объяснить спецификой малого бизнеса, в большинстве своем имеющего контрагентские отношения в рамках своего региона.

Сами мы не местные

При ответе на вопрос о конкретных банках, с которыми им приходилось иметь дело в последнее время, респонденты порадовали разнообразием. Часто упоминались названия местных банков. Впрочем, лидерами стали Сбербанк и ВТБ (включая различные структурные подразделения, входящие в его дивизион, например ВТБ — Северо-Запад (бывший ПСБ. — Ред.). Однако говорить об их монополизме в сфере работы с малым бизнесом не приходится. Так, Сбербанк был назван в 48 случаях, ВТБ – в 26. В десятку вошли также Газпромбанк, Альфабанк, Росбанк, Промсвязьбанк. Из «регионалов» несколько раз был отмечен Северный Народный банк (Республика Коми).

Кстати, как показывает опрос, большинство респондентов (64,79%) при выборе кредитного учреждения не обращают особого внимания на юридический адрес. 22,5% отдают предпочтение местным банкам, 12,7% – структурным подразделениям столичных банков. Впрочем, к последним цифрам нужно относиться осторожно, поскольку наши респонденты даже при декларируемой нейтральности предпочитают иметь дело с местными банками.

Как нам его реорганизовать…

Некоторые предприниматели в ходе опроса озвучивали свои соображения по вопросу улучшения российской банковской системы. В частности, один из бизнесменов предложил разбивать кредитный портфель по разным бизнесам в целях снятия ограничений в сумме кредита. Другой посетовал, что до сих пор не может найти банк, который мог бы дать ссуду на развитие бизнеса без обеспечения под бизнес-план, поскольку все требуют залог в виде собственности.

Многие респонденты указывали на то, что их бизнесу отчасти мешают и высокие объемы документооборота между предприятием и банком. Традиционные претензии сводились к тому, что банки часто находятся под давлением местных властей.

Интересно, что некоторые бизнесмены, работающие в небанковской сфере, жаловались на политику ЦБРФ в отношении ряда кредитных учреждений. Так, один респондент ответил: «Не важно, какой банк выбирать, важно иметь свои глаза и уши в Центробанке, чтобы вовремя получить информацию о предполагаемых репрессивных мерах». Отсюда — вывод: опрошенные бизнесмены в большей части воспринимают ЦБРФ не как регулятор финансового рынка, а как сугубо репрессивный аппарат.

Комментарии специалистов

АРТЕМ ХЕНКИН, ВИЦЕ-ПРЕЗИДЕНТ ПО РАЗВИТИЮ КОРПОРАТИВНОГО БИЗНЕСА ЮНИАСТРУМ БАНКА:

— Действительно, в настоящее время предприятиям малого бизнеса не так-то просто определиться с выбором банка: пестрящая реклама на улицах города с обещаниями быстроты и надежности обслуживания не всегда соответствует реальности.

Данные, представленные в статье, подтверждаются постоянно проводимыми маркетинговыми исследованиями департамента по развитию корпоративного бизнеса Юниаструм Банка. У нас действует более 260 точек обслуживания клиентов в регионах России. Мы постоянно общаемся со своими клиентами, прислушиваемся к их мнению и стараемся сделать наше сотрудничество как можно более комфортным и долговечным. В настоящее время у нас активно развиваются программы по кредитованию малого бизнеса, в рамках которых мы предоставляем нашим клиентам расчетно-кассовое обслуживание в подарок.

Обобщая все вышесказанное, хотелось бы заметить, что предприниматели ориентируются также на предлагаемую продуктовую линейку и ее соответствие потребностям их бизнеса. Именно поэтому количество наших клиентов увеличивается в разы год от года.

ЕЛЕНА МАХОТА, ДИРЕКТОР ДЕПАРТАМЕНТА МАЛОГО И СРЕДНЕГО БИЗНЕСА ПРОМСВЯЗЬБАНКА:

— Сложность разделения малого бизнеса и корпоративного состоит в том, что банки трактуют понятие «малый и средний бизнес» по-разному. В России не существует четкого законодательного определения этого понятия. Закон о малых и средних предприятиях указывает только на количество работающих сотрудников: малое предприятие — до 100 сотрудников, а среднее — до 250.

Не так давно Президент России подписал Закон «О развитии малого и среднего предпринимательства в РФ», регулирующий порядок и формы оказания государственной поддержки предприятиям. Закон содержит два критерия, в соответствии с которыми предприятия могут считаться субъектами малого и среднего предпринимательства: по среднесписочной численности и выручке предприятия.

Между тем в сегменте малого и среднего бизнеса наблюдается серьезный рост: за 2006 год рынок вырос на 70%, а в 2007 году рост ожидается на уровне примерно 50%. В ближайшие три-четыре года рост рынка постепенно станет снижаться, однако при этом ежегодно будет составлять не менее 30—35%. К 2012 году, как мы ожидаем, рост объема рынка прекратится. Он будет составлять примерно 15% в год, находясь на уровне инфляции.