Среди финансово-экономических методов и административных мер, используемых при создании системы управления, обеспечивающей контроль финансовой деятельности (см. «ЭЖ» № 29 и 30), необходимо предусмотреть разработку принципов, снижающих мотивацию к мошенничеству, и форм отчетности, предназначенных исключительно для владельцев бизнеса. Хотя для этих целей универсальных инструментов не существует, некоторые советы имеют практическое применение.

Финансовая структура

Система управления компанией требует создания удобной для контроля финансовой структуры, позволяющей увидеть ключевые точки, в которых формируется и перераспределяется прибыль, а также осуществляется контроль над расходами и доходами. Для этого нужно схему финансовых потоков наложить на организационную структуру и сопоставить с документооборотом.

Здесь важны не только финансовые потоки, но и перечень действий, производимых в каждом бизнес-процессе, и документы, которыми они сопровождаются.

Однако для фирм, оказывающих различные услуги, а также строительных и программистских фирм сблизить организационную и финансовую структуры весьма непросто, так как планирование на них надо осуществлять в разрезе проектов, создавая набор бюджетов для каждого проекта.

Для этого нужен механизм планирования и план-фактного анализа, который, с одной стороны, должен быть универсальным, чтобы с его помощью оперативно составить бюджет нового проекта, а с другой — обеспечивать нужную точность описания уникальных особенностей проектов. Но такого механизма не существует, и каждая компания создает его по-своему.

Похожая проблема есть и при разработке методики инвестиционного планирования и контроля. Здесь главное — оценка соотношения стартовых затрат и внешних источников их финансирования. Расписываются статьи необходимых расходов на весь период действия инвестпроекта и размеры первоначальных затрат по ним.

Затем рассчитывается, какие из данных расходов и когда будут покрываться за счет собственных средств, а на какие будет привлекаться внешнее финансирование. Далее эти затраты разносятся по подразделениям.

Внутренняя учетная политика

Внутренняя учетная политика должна строиться на принципах признания и оценки доходов и расходов, активов, обязательств и капитала, финансово-экономических показателей и классификации затрат.

Использовать информацию бухгалтерской отчетности невозможно по двум причинам: она неоперативна и в ней отсутствует нужное аналитическое представление по центрам финансового учета (ЦФУ).

Таким образом, планирование и контроль должны осуществляться на основе данных управленческого учета: более детальная группировка затрат, которые, насколько возможно, четко разнесены на прямые и накладные (косвенные), отражены особенности бизнес-процессов, доходы признаются только по реальному поступлению средств, расходы — по моменту возникновения обязательств. Для каждого вида затрат следует указать, какая их часть финансируется за счет прибыли, а какая — включается в себестоимость.

Премирование и штрафы

Система оценки эффективности работников должна быть проста, понятна, связана с денежной мотивацией и снижать мотивацию к мошенничеству. Работать эффективно должно быть выгодно.

Фактический фонд зарплаты подразделения рассчитывается в конце малого бюджетного периода по остаточному принципу — как неиспользованная часть установленного ему лимита затрат. При этом с ростом доходов лимит растет, растет и зарплата.

Однако такой подход приводит и к намеренному занижению менеджерами данных для составления плановых целевых показателей.

Бороться с этим можно штрафами за плохое прогнозирование. То есть за регулярное перевыполнение планов менеджеров, отвечающих за бизнес-процессы, по которым произошло превышение, а также сотрудников, ответственных за консолидацию показателей на уровне ЦФУ, и работников головной финансовой службы не премируют, а штрафуют. Впрочем, бывают исключения, связанные, например, с неожиданным и резким изменением параметров рынка.

Сотрудники низового звена штрафуются по результатам анализа выполнения ими регламентных процедур и документооборота, а премируются коллективным решением работников подразделений по оценке результатов его работы в контексте общих целей компании.

Для более адекватной оценки необходима система премирования, позволяющая учитывать не только достижения каждого отдельного подразделения, но и его вклад в общую прибыль фирмы. Создать ее непросто.

Форма отчетности

Сжатый формат системы отчетности именно для собственников должен удовлетворять следующим условиям:

1. Правила его составления и анализа генеральным и финансовым директорам не известны: они получают и заполняют некие готовые формы (отдельные по каждому из ведущихся проектов или единые для всей фирмы), правила анализа которых известны только собственникам и достаточно тяжелы для восстановления (дешифровки) со стороны других лиц.

2. Анализируя некие основанные на расчетах коэффициенты, собственники могут выявить 85% неточностей или махинаций с финансовыми показателями, где менеджмент по недомыслию или, наоборот, с умыслом искажает некие показатели, изменение которых позволяет ему присвоить часть денег.

Общий принцип таков: при расчетах косвенно связанных друг с другом коэффициентов в случае подтасовки исходных данных расхождения их значений сразу же должны показывать, что те или иные из них искажены («не бьются»).

То есть нужна табличная форма с данными, получив которую, собственники могли бы наложить на нее неизвестный заполняющим шаблон (типа неких прорезанных в сплошном листе окошек с нарисованными стрелочками взаимосвязей между ними), сразу получить результат тестирования и понять, кто из менеджеров и как сдал «экзамен».

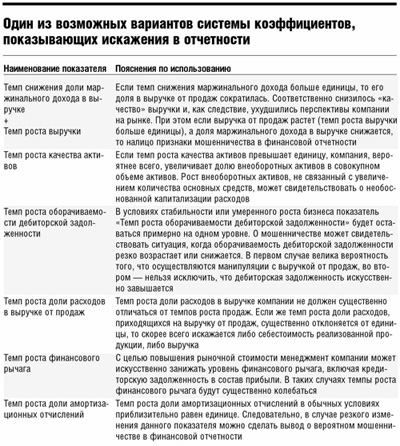

При этом им не известны ни формы контрольного шаблона, ни проверочные (контрольные) формулы (коэффициенты). Выбор таких коэффициентов — отдельная тема. Но можно предложить один из возможных вариантов системы таких показывающих искажения в отчетности коэффициентов (см. табл.).

Вспомогательные индикаторы

Возможны бухгалтерские «аномалии» в виде: снижения доли выручки от продаж в совокупных доходах компании, остающихся стабильными; существенной величины непокрытого убытка; высокой дебиторской задолженности; большой прибыли при дефиците собственных средств.

Желательно также использовать для сравнения отчетность сопоставимых по размерам компаний, действующих в той же отрасли.

Анализ дебетовых остатков по счету «Расчеты с покупателями и заказчиками», проведенный в разрезе менеджеров с указанием сроков задолженности, и сравнение этих остатков с кредитными лимитами по поставщикам дают представление об эффективности работы менеджеров с поставщиками, а также об их возможном сговоре.

Аналогичный анализ можно провести и по дебетовым остаткам по счету «Расчеты с поставщиками и подрядчиками». Надо посчитать еще и границы допустимых отклонений статьи бюджета доходов и расходов «Выручка» для каждого месяца, квартала и года в течение последних двух лет.

Таким образом, система управления, обеспечивающая контроль над финансовыми потоками и деятельностью в целом, должна обеспечивать управление разными видами бизнеса в рамках единой компании. Повышение эффективности построения новых видов бизнесов должно строиться на персональной ответственности руководителей за результат. Единый центр ответственности перед внешним миром и выделение в исполнительном аппарате группы лиц, отвечающих за взаимодействие с нанимаемыми собственником независимыми проверяющими организациями, повышают эффективность контроля.

Из практики

При внедрении на одной из фирм бюджетирования было понятно, что излишне жесткая привязка зарплат и бонусов к исполнению или перевыполнению зафиксированных в бюджете задач обязательно породит манипуляцию с показателями и фальсификацию отчетности. Поэтому для исчисления размеров премий по отношению к бюджетным параметрам был применен принцип индикативности.

На основании план-фактного анализа по заранее определенным и доступным всем работникам правилам вычисляются размеры премий (или штрафов). На общем собрании подразделения сотрудникам предлагается самим оценить результаты своей работы. Кроме уровня рентабельности и прибыли к распределению в параметры оценки были включены неколичественные показатели — улучшение обслуживания клиентов и прогнозирование их запросов.

В результате основным вопросом обсуждения стало не выполнение задач по запланированным объемам продаж, а что было сделано для снижения затрат и повышении доходов. При этом учитывалось, что экономия и снижение затрат — разные вещи.