Почти четыре года, начиная с введения Закона об ОСАГО, автолюбители за свой счет и в принудительном порядке развивали этот сегмент страхового рынка. Высокие расценки на полисы и сложная процедура получения страхового возмещения позволяли страховщикам стабильно собирать с клиентов почти в два раза больше денег, чем выплачивать.

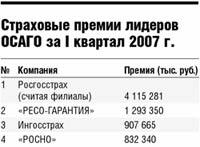

Согласно данным ФССН, за первый квартал 2007 года соотношение страховых премий к страховым выплатам по ОСАГО в среднем по стране равнялось 1,8. При этом в Москве и Санкт-Петербурге этот коэффициент был равен 2,25 и 2,12, а в Московской и Ленинградской областях и того больше — 2,3 и 2,98 соответственно.

В этих регионах ОСАГО работало фактически как некий налог на развитие страхового сектора отечественной экономики. Хотя есть регионы, в которых страховые премии вплотную приближаются к выплатам. Например, Якутия, где за первый квартал на 46,86 млн руб. страховщикам пришлось выплатить 44,8 млн руб. В целом по стране соотношение премий и выплат варьируется от 4,5 в Чечне до 1,04 все в той же Якутии.

Глава Всероссийского союза страховщиков Александр Коваль такое положение дел считает неправильным и часто говорит о необходимости пересмотреть расчетные коэффициенты по некоторым регионам, чтобы «убыточность по ОСАГО была более равномерной» (имеется в виду увеличить коэффициенты для Якутии, а не уменьшить для Ленинградской области).

Впрочем, и без пересмотра коэффициентов соотношение премий и выплат по ОСАГО намного выше аналогичного соотношения (1,025) по ОМС — одному из основных видов обязательного страхования. В абсолютных цифрах это выражается так: за первый квартал текущего года превышение собранных по «автогражданке» денег над выплаченными составило 6 553 107 тыс. руб. При этом в РСА поступает множество жалоб на практику применения ОСАГО, большая часть которых связана с долгими сроками рассмотрения вопроса о выплатах и чуть менее половины — с заниженной суммой выплат или полным отказом в них.

Утвержденные в конце июня премьер-министром Михаилом Фрадковым поправки в Закон об ОСАГО направлены на изменение этой ситуации в пользу страхователей. Принято новое правило применения «бонуса-малуса», привязывающее этот коэффициент к аварийности водителя, а не автомобиля, как было ранее. Поправка начнет действовать в ближайшее время, однако корректно «бонус-малус» заработает только тогда, когда РСА совместно с уполномоченными министерствами создаст Автоматизированную информационную систему (АИС) по ОСАГО. Пока же у «аварийных» водителей остается возможность избежать повышающего коэффициента, сменив страховщика. По оценкам экспертов, АИС заработает не раньше середины следующего года.

Важным нововведением стало утверждение права клиента обращаться за получением страховых выплат в свою страховую компанию, а не в компанию виновника аварии («система прямого урегулирования»). К тому же принятие правил «европейского протокола» дает возможность оформления ДТП без участия сотрудников ГИБДД.

Такая схема будет применяться при авариях, в которых участвуют не более двух автомобилей, каждый из которых застрахован по ОСАГО, вред причинен имуществу, но не здоровью, существует взаимное согласие сторон по сумме ущерба и по тому, кто является виновником ДТП, а размер ущерба не превышает 25 тыс. руб.

По мнению самих страховщиков, действующая система ОСАГО не имеет рыночных, не связанных с судебными или административными разбирательствами рычагов воздействия на недобросовестных страховщиков со стороны потерпевших. При этом российская судебная система сама по себе вызывает слишком много нареканий, чтобы клиент страховой компании мог спокойно доверить ей решение своих проблем.

Внедрение механизма прямого возмещения ущерба создаст конкуренцию, что позволит улучшить качество урегулирования страховых случаев. Однако, по мнению экспертов из РСА, для того чтобы новая система заработала, необходимы дополнительные меры. Нужно:

1 Ускорить разработку и утверждение ответственными министерствами единых стандартов независимой технической экспертизы. Их наличие, с одной стороны, позволит страховщику избежать конфликта с клиентом, а с другой — избежать конфликта с другим страховщиком при прямом возмещении ущерба.

2 Разработать механизм, исключающий возможность неплатежей страховым компаниям, осуществившим выплаты своим клиентам, со стороны страховщиков виновника ДТП. Без такого механизма станет невозможной система клиринговых взаиморасчетов.

3 Законодательно устранить спорные ситуации при определении страхового случая по ОСАГО.

4 Кроме поправок в законодательство об ОСАГО принять соответствующие поправки в налоговое законодательство, в порядок бухгалтерского учета, которые позволят страховщикам избежать дополнительных налоговых и иных расходов.

5 Создать технические условия для электронного обмена данными и электронного документооборота между страховщиками, создать технические условия для клиринговых расчетов, обеспечивающих значительную экономию затрат страховщиков при прямом возмещении ущерба, сформировать необходимые регламенты.

6 Разработать методику определения гражданской ответственности в страховой компании при отсутствии справок из ГИБДД.

7 Создать и законодательно закрепить комплекс мер, направленных на борьбу со страховым мошенничеством при упрощенном порядке оформления ДТП. Осуществить запуск Автоматизированной информационной системы.

8 Законодательно закрепить полномочия страховой компании по установлению виновного в ДТП, определить, в каких случаях ГИБДД обязана выезжать на место аварии, указать юридический статус извещения о ДТП, права, обязанности и ответственность сторон по оформлению ДТП.

Создание АИС связано не только с техническими проблемами, но и с определением того, какой именно информацией о клиенте могут обмениваться страховщики. Вероятность того, что доступ к АИС получат торговцы базами данных, достаточно велика.

Введение системы прямого урегулирования планируется на 1 июля 2008 года, «европейского протокола» — на 1 декабря того же года. Остальные поправки начнут действовать сразу, как только будут окончательно приняты законодателями, что произойдет в ближайшее время.

В заключение можно сказать, что в одном аспекте, связанном с ОСАГО, интересы страховщиков совпадают с интересами их клиентов: и те и другие заинтересованы в безаварийной езде. В этом плане «европейский протокол» и особенно система «бонус-малус» направлены на повышение культуры вождения у отечественных лихачей. Со стороны страховщиков тут голый экономический интерес, но, если задуматься, водителям не менее выгодно ездить по Правилам дорожного движения. Когда (и если) АИС и привязанные к ней повышающие/понижающие коэффициенты заработают, это станет окончательно очевидно.