Существенный вклад в повышение самозанятости населения, а значит в снижение бедности, вносят небанковские институты микрофинансирования, общее число которых в июне перевалило за две тысячи. Короткая история возникновения и становления таких структур в России свидетельствует о том, насколько востребованным экономикой страны оказался этот дополняющий банки сегмент финансовых услуг.

Особенно небанковские микрофинансовые организации (МФО) нужны малому бизнесу и населению, испытывающему трудности с получением банковских кредитов. Возможность быстро получить небольшие по банковским меркам, но жизненно важные для начинающего предпринимателя денежные средства позволила многим людям сгладить текущие проблемы и более уверенно планировать собственный бизнес. Они получили шанс реализовать свой деловой потенциал и улучшить качество жизни.

Стартовый капитал по соседству

МФО — продукт людей инициативных и деятельных, бизнесом которых стала финансовая деятельность в интересах себя и соседей (см. «ЭЖ» № 13 за

Только несколько десятков из них имеют межрегиональный статус. Чем не добровольное подспорье органам местного самоуправления, отягощенным заботами об укреплении экономической основы муниципальных образований?

Приведем лишь несколько примеров. В Волгоградской области в кредитных кооперативах аккумулировано в общей сложности около 2,5 млрд руб. средств населения. Это не мертвый капитал. Часть сбережений граждан инвестирована в конкретные бизнес-проекты, а оставшиеся направлены на потребительские займы местным жителям.

В Воронежской и Свердловской областях микрофинансовыми организациями за год профинансировано более 4 тыс. малых предприятий.

Центр микрофинансирования, зарегистрированный в Казани, выдал в

Шанс для муниципалитетов

Развивая сеть микрофинансовых институтов, муниципалитеты получают уникальную, а главное — реально выполнимую, возможность решить сразу несколько задач:

· поддержать местных предпринимателей за счет сбережений местного населения;

· открыть населению доступ к современному спектру финансовых услуг, прежде всего к займам на открытие своего дела или потребительским займам, как говорится, не отходя от дома;

· помочь людям поверить в себя, в добрососедскую взаимовыручку, в муниципальную власть;

· расширить налогооблагаемую базу в конкретном поселении, муниципальном районе, городском округе.

Одновременно решается глубокая социальная проблема — ликвидируется дисбаланс между теми, кто может привлечь кредиты и другие банковские услуги для семьи и бизнеса, и теми, кто лишен такой возможности. Сейчас сложилась парадоксальная ситуация — доступа к банковским услугам лишены как раз малообеспеченные слои населения, живущие вне крупных городов с развитой финансовой инфраструктурой, которым они больше всего необходимы.

На начало нынешнего года около 13% россиян имели доход ниже уровня прожиточного минимума. Подавляющее большинство — жители сельской местности и небольших населенных пунктов. Развитие собственного дела, в том числе фермерства или личного подсобного хозяйства, для них не просто выход из бедности, а еще и решение проблемы государственной важности — занятости трудоспособного населения.

По нашим исследованиям, совокупный спрос на небольшие займы для начинающего свое дело индивидуального предпринимателя равен примерно 150—200 млрд руб. Однако не каждый крестьянин может поехать за десятки, а то и за сотню километров за кредитом 30 тыс. руб. И не всякий банк охотно пойдет на такую мизерную сделку. А для микрофинансовой организации, которая находится тут же, под боком, это обычная практика.

Приобретенный при работе с МФО опыт позволит местной власти выявить точки соприкосновения разных интересов на конкретной территории: муниципального образования, частного бизнеса — крупного, среднего и малого предпринимательства, органов государственной власти регионального и федерального уровней.

Проанализировав складывающуюся ситуацию, муниципалитеты могут правильно определить приоритеты в развитии той или иной отрасли экономики, того или иного бизнеса на своей территории и, что очень важно, создать устраивающий все заинтересованные стороны механизм взаимодействия государственных структур, органов местного самоуправления, частного капитала и местного гражданского общества. А это уже программа социально-экономического развития муниципального образования — поселения, района, города.

Микрофинансирование — институт локальный

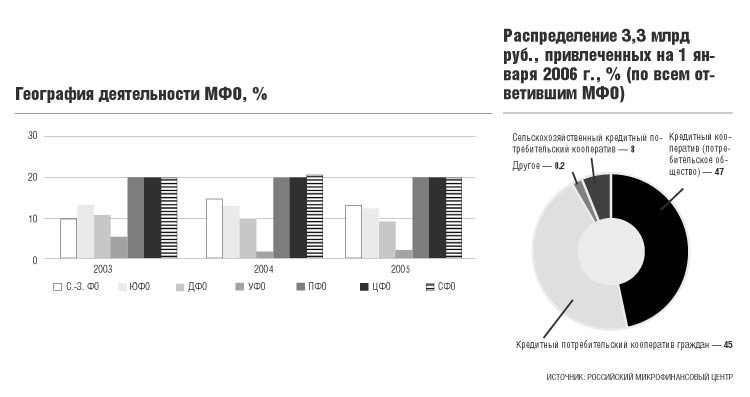

Если взглянуть на карту страны по степени развитости микрофинансовых организаций, то сразу бросается в глаза значительная диспропорция между субъектами Федерации.

Среди лидеров Кемеровская, Волгоградская, Ростовская, Воронежская, Самарская, Пермская области, Республика Карелия, Алтайский, Приморский края и Свердловская область. При этом более чем в 20 (!) регионах РФ вообще нет микрофинансовых организаций.

Во всех остальных субъектах Федерации, а это 57 республик, краев, областей, автономных округов, дела идут достаточно неплохо, но поддержка со стороны государства носит несистемный, разовый характер. Вот где корни того, что свыше 60 млн россиян, или 45% населения страны, не имеют доступа к банковским услугам. Для сравнения: в США этот показатель равен 12%, в странах Евросоюза — 18%.

Не случайно глава государства считает необходимым создание комплексной модели развития розничных финансовых рынков. А микрофинансирование — наиболее доступное всем слоям населения звено этой цепи. Его институты — явление локальное, начинающее действовать с уровня конкретного муниципального образования, региона. Поэтому региональным органам государственной власти и органам местного самоуправления могут помочь целевые программы развития МФО.

Пример им показывают прежде всего Совет Федерации и Минрегион России. Большую работу по совершенствованию законодательства и реализации программ развития микрофинансирования ведут Госдума, Минфин, Минэкономразвития, Центробанк. В свою очередь, Российский микрофинансовый центр и НАУМИР подготовили типовые рекомендации для региональных органов власти по разработке микрофинансовых программ. Уже начата совместная работа с Департаментом развития и поддержки малого предпринимательства Правительства Москвы.

От позиции местных властей зависят темпы развития МФО, которые отличаются от других участников финансового рынка прекрасным «знанием местности» и способны действовать практически в любом населенном пункте с любым числом жителей.

Как показывает мониторинг, объем этого сегмента финансовых услуг в 2003—2006 гг. ежегодно удваивался и в

Ресурсная база МФО действительно велика. Так, по Всероссийской сельскохозяйственной переписи