Последние годы государство взваливало на себя все больше и больше обязательств по социальной защите. Стимулирующая функция налоговой системы стала уступать место фискальной. Как следствие — не удается воспользоваться налоговыми инструментами для поддержки инвестиций и инноваций. К такому выводу пришли участники круглого стола «Налоговая система и инвестиционная политика: принципы и приоритеты», который состоялся в рамках VIII Международного инвестиционного форума «Сочи-2009».

Главным достоинством отечественной налоговой системы участники круглого стола посчитали ее стабильность. Геннадий Камышников из «Делойт» (СНГ) с удовлетворением отметил, что мы даже последними антикризисными мерами не дестабилизируем налоговую систему.

В качестве отрицательного примера он привел Азербайджан, где до сих пор изменения в налоговое законодательство могут вводиться задним числом, в результате иностранные инвесторы уходят из страны. Но станет ли одно то, что мы стабильнее соседей, конкурентным преимуществом в грядущих налоговых войнах за привлечение инвесторов?

Не предпринимая решительных шагов по изменению налогового законодательства, Россия следует тренду развитых европейских стран. Но задачи, стоящие перед Россией, во многом отличаются от тех, которые решают европейские экономики. Если развитые страны не стимулируют инновации во время кризиса, то государства со сравнимым с нами уровнем развития экономики и схожими задачами, например Китай, стараются поддерживать инновационные компании, серьезно снижая для них налоговую нагрузку, заметил модератор круглого стола, директор Департамента Минэкономразвития России Сергей Беляков.

Анатолий Карачинский, президент IBS Group, привел в пример страны Восточной Европы, которым нужно диверсифицировать свою экономику. Румыния, Польша, Венгрия не стесняются пользоваться налоговым стимулированием. Румыния снизила налоговую нагрузку на компании, работающие в некоторых технологических областях: три года они вообще не платят ряд налогов, в частности налог на прибыль. А в Польше у стартапов намного ниже налогообложение фонда оплаты труда. У нас же стартапы, даже генерируя на начальных порах только убытки, все равно должны платить налоги. Получается двойная нагрузка на инвестирование в инновации. Именно это, по мнению Карачинского, приводит к тому, что русские инженеры уезжают создавать инновации в другие страны.

У российской налоговой системы плохой имидж среди «пользователей» — налогоплательщиков.

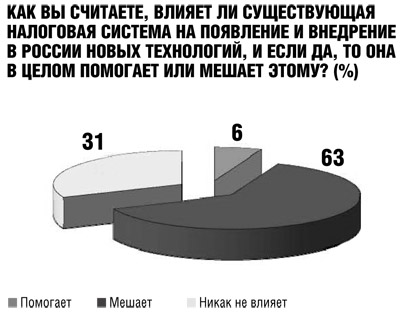

63% участников опроса, который «ЭЖ» и Аналитический центр Юрия Левады провели в сентябре среди инновационных компаний, считают, что налоговая система России мешает появлению и внедрению новых технологий.

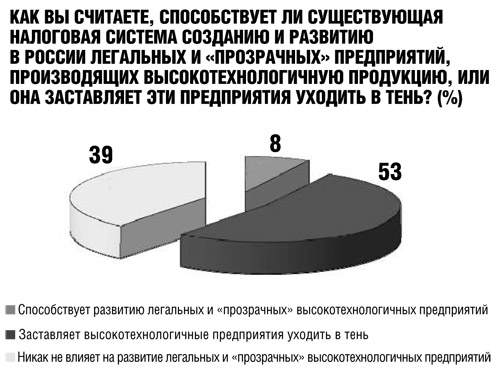

31% респондентов заявили, что она инновациям не мешает и не помогает. Скорее всего это представители компаний, работающих в тени. Они дистанцировались от государственного влияния. Более половины респондентов подтвердили тезис, что существующая налоговая система заставляет высокотехнологичные предприятия уходить в тень.

Отечественная налоговая система и создавалась исключительно для решения задачи по наполнению бюджета, а не для проведения какой-либо налоговой политики. Поэтому у нее одна функция — фискальная.

Бюджет наполнять до кризиса научились, даже запасы стали делать. На том и успокоились, модернизировать налоговую политику не стремились. Но и до кризиса было очевидно, что пора уходить от сырьевой экономики. Чтобы стимулировать те или иные хозяйственные области, государству нужны весьма гибкие инструменты, прежде всего налоговые.

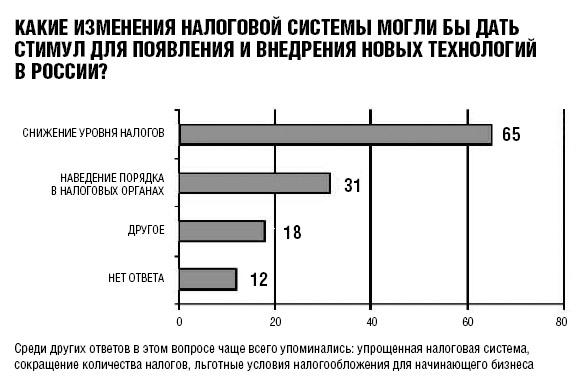

Понятно, что только налоговых мер для развития не хватит. Опрос показал, что высокие налоги не являются основными препонами на пути развития инноваций. Представители компаний, ведущих наукоемкий бизнес, говорят, что им в большей мере мешает отсутствие свободных средств и инвестиций.

Чтобы деньги пошли в разработку новых технологий, необходимо сформировать мощный внутренний спрос на инновации. Для этого придется создавать условия для развития конкуренции, а не строить теплицы особо важным компаниям. Чтобы обогнать конкурентов, предприятия начнут внедрять новое оборудование, финансировать научно-технические разработки и производить управленческие инновации. Сделать же инновационной монопольную экономику невозможно.

На круглом столе в Сочи налоговые проблемы рассматривались буквально под микроскопом.

Налоговые войны или всемирное налоговое регулирование: что страшнее?

Франц-Юрген Рихтер, президент компании Horasis

Сейчас страны не согласовывают между собой налоговые политики, используя их как конкурентные преимущества. Кто же выигрывает и кто страдает от расхождений налоговых систем? Компании имеют возможность выбрать для регистрации страну с более выгодным налоговым режимом, а простые граждане вынуждены платить высокие налоги там, где они живут. Необходимо создать усредненную, приемлемую для всех налоговую среду. Речь идет не об одном плоском налоге по всему миру, а о том, чтобы согласовать общую налоговую нагрузку на уровне 30%.

Михаил Мокрецов, руководитель ФНС России

Ни правительства, ни налоговые администрации не готовы даже обсуждать тему построения наднационального законодательства в налоговой сфере. Практически все руководители налоговых администраций крупнейших стран высказались за приоритет национального законодательства.

Кризис и последовавшая за ним борьба с офшорами подтвердили, что проблема не в создании всемирного налогового законодательства, а в организации контроля и обмена информацией. Возможность легко уйти из зоны регулирования дает компаниям колоссальные конкурентные преимущества, которые государства никакими снижениями ставок предоставить не могут.

Александр Починок, член Совета Федерации

Если в налоговой сфере не будет единого регулирования, то мы обречены на ведение налоговых войн. В последние годы не только офшоры, но и серьезные страны Европы и Южной Америки начали воевать друг с другом за налоговые поступления.

Сейчас нужно установить минимумы налоговых ставок и запретить офшоры, пусть даже политикой канонерок. И согласовать уровень НДС: только после унификации ставок и принципов взимания этого налога на большой территории (например, в рамках всей Европы) исчезнут дырки с выходом в те или иные страны, которые используются в схемах ухода от налога.

Геннадий Камышников, управляющий партнер департамента консультирования по налогообложению и праву «Делойт» (СНГ)

Международная договоренность по регулированию налоговой системы недостижима. Даже Бельгия, Голландия и Люксембург, десятилетиями практикующие экономическое и таможенное сотрудничество в рамках Бенилюкса, конкурируют друг с другом в налоговой сфере. Но конкуренция бывает добросовестной и недобросовестной. Поэтому единственное, что объединило большинство стран, — это давление на нетранспаретные юрисдикции, в которых ставка налогов минимальна или равна нулю.

Павел Гончаренко, начальник Департамента финансового законодательства государственно-правового управления Президента РФ

К унификации налоговой нагрузки на наднациональном уровне я отношусь с изрядным опасением. Налоговые войны в этом случае, может быть, и затихнут, но это еще больше обострит экономическую конкуренцию.

Международное регулирование приведет к тому, что уровень налоговой нагрузки возрастет. Если принять на себя подобные обязательства, не получится ли, что тем самым мы перекроем себе возможность воспользоваться стимулирующей функцией налоговой системы и снизить налоговую нагрузку для отдельных налогоплательщиков из отдельных отраслей?

Налоговая настройка экономики: попадем ли в ноты?

Андрей Макаров, заместитель руководителя Комитета по налоговой и бюджетной политике ГД РФ

Нужны понятные и прозрачные условия игры. Без этого любые налоговые меры бессмысленны. Я готов согласиться, что надо поддержать инновации, если мне кто-то наконец скажет, что это такое. В законе нет этого определения. Что же мы тогда будем поддерживать?

Михаил Мокрецов

Казалось бы, мы все понимаем, что такое НИОКР. Но когда приступаем к правоприменению, выясняется, что у каждого налогового инспектора собственное представление о том, что это такое. А поскольку налоговых инспекторов много, придется кому-то дать им определение. Это может сделать федеральный налоговый инспектор или руководитель ФНС, выпустив директиву, дав разъяснение. Но насколько это будет правильно, если я как экономист и бухгалтер буду формулировать определение, возможно совершенно отличное от представления тех, кто занимается наукой? Сразу возникает желание найти орган власти и организацию, которые информировали бы нас, что такие-то расходы такой-то компании, собственно, и есть расходы на НИОКР. Но найти такой орган очень сложно.

Виктор Бородин, партнер «Эрнст энд Янг»

Напомню, что, после того как платежи на воспроизводство минерально-сырьевой базы были заменены налогом на добычу полезных ископаемых, возникла необходимость вести раздельный учет добычи, чтобы обеспечить дифференциацию ставок НДПИ. Но оказалось, что на большинстве традиционных месторождений это сделать невозможно: нельзя поставить на каждую скважину более-менее надежную систему телеметрии. И только после того как мировые цены на нефть упали, снизились объемы добычи и мы получили выпадение налоговых поступлений, нам стало жизненно необходимо пересмотреть саму систему налогообложения.

В этом году при непосредственном участии министерства энергетики началась работа по подготовке концепции налогообложений новых месторождений нефти. Международный опыт показывает, что определение «новые месторождения» может включать и добычу дополнительных объемов нефти из уже существующих месторождений. Так что мысль об инновациях в ТЭК присутствует в умах и государственных чинов, и руководителей крупных нефтяных предприятий.

Анатолий Карачинский, президент IBS Group

Вы говорите, что невозможно описать льготы в законе. Но есть пример Закона от 27.07.2006 № 144-ФЗ, который очень помог экспорту программного обеспечения: с 2006 по 2009 г. экспорт ПО вырос с 700 млн до 2,5 млрд долл. В законе были прописаны три фактора (по ним определялись предприятия, к которым можно было применять льготу): экспортная выручка больше 70% дохода, количество работников — больше 50 человек и фонд заработной платы — более 70% от расходов. Это были четкие параметры, и никому в голову не приходило использовать закон в налоговых схемах.

Сергей Беляков, директор Департамента инвестиционной политики и развития частно-государственного партнерства Минэкономразвития России

Страны с более развитой инновационной экономикой часто имеют весьма высокую налоговую нагрузку. В этих странах создание инноваций стимулирует конкурентная среда. Но на начальном этапе создания предприятия, на период, когда идут инвестиции в развитие и до момента получения прибыли, как правило, предоставляются различные льготы. Таким образом создается будущая налоговая база.

По оценкам иностранных инвесторов, для тех, кто хотел бы инвестировать в РФ, высокий уровень налогообложения не на первом месте в списке проблем. Но для отечественных компаний вопрос снижения фискальной нагрузки на этапе инвестиций принципиален. В связи с этим надо понять, являются ли меры налоговой стимуляции необходимым и достаточным инструментом поддержки инвестиций и инноваций? Очевидно, они недостаточны. Но действительно ли необходимы?

Отнять или поделить? Какая функция налоговой системы превалирует во время кризиса?

Михаил Мокрецов

Регулирующая функция налоговой системы в современной экономике уменьшается, а возрастают фискальные задачи. Налоговое законодательство бьет «по площадям», и сделать тонкие настройки для решения каких-то задач, как правило, не удается.

Наиболее удачный опыт точечной инвестиционной поддержки относится к 50—60 гг. ХХ в. В ходе послевоенного восстановления экономики европейские страны использовали инвестиционные налоговые кредиты: отсрочки и рассрочки по уплате налоговых обязательств, которые предоставлялись не всей экономике, а только под конкретные проекты в конкретных отраслях.

Андрей Макаров

Наше государство выбрало приоритетом социальную помощь незащищенным слоям общества. Если же мы хотим поддерживать бизнес, то должны перестать быть собесом. Денег на социальную помощь (совершенно неэффективную, кстати) и на одновременную поддержку экономики не хватит. Бюджет выдержит все. Не выдержит экономика.

Геннадий Камышников

Казалось бы, на кризис все государства должны были бы отреагировать одинаково: воспользоваться стимулирующей функцией налоговой системы.

Однако нигде не наблюдается снижения корпоративной налоговой нагрузки. Лишь небольшие временные меры: инвестиционные налоговые льготы, ускоренная амортизация, возможность перенесения убытков на будущее или на прошлое, для того чтобы дать компаниям возможность воспользоваться налогами на прибыль, которые они платили, когда дела шли хорошо. А администрация США объявила своей целью наполнение госбюджета и вводит жесточайшие меры в отношении налогообложения доходов, полученных американскими компаниями за границей.

Павел Гончаренко

Каждый раз, принимая налоговые решения, мы выбираем между двумя тенденциями — фискальной и стимулирующей. Хотим усилить фискальную составляющую и помочь налоговым органам работать в тяжелых сферах со сложными налогоплательщиками. И одновременно пытаемся усилить стимулирующую составляющую и облегчить работу налогоплательщиков, снизить для них не только налоговое давление, но и административную нагрузку, которую они несут при выполнении своих налоговых обязательств.

Как нам обустроить налоговую систему?

Александр Починок

Надо повышать технологичность налоговой системы. У нас до сих пор остались налоги, на сбор которых уходит сумма, превышающая сумму этих налогов. Надо разрешить какую-то толику прецедентного права и поднять статус документов, издаваемых Высшим арбитражным судом РФ, и инкорпорировать их каким-то образом в налоговое законодательство, которым мы все равно не охватим все. Я посмотрел практику ВАС РФ за прошлые годы: напринимали очень много полезных вещей, которые могут напрямую работать в налоговом законодательстве.

Геннадий Камышников

Сегодня от налоговой системы требуется стабильность и предсказуемость. В условиях кризиса революционная подвижка в налоговой системе вызовет нестабильность в том государстве, где она произведена. Возможны лишь временные меры, которые никак не скажутся на доходной части бюджета, но, заявленные с трибун, дадут некий стимул морального характера.

Павел Гончаренко

Очевидно, что тенденцией развития налоговой системы должно быть стремление к адекватности, рациональности и выгодности для всех участников. На первое место должно выходить соотношение между расходами на собирание налога и поступлениями от него, а также то, насколько административные издержки налогоплательщиков при уплате налогов адекватны их экономическим возможностям.

Сергей Беляков

В последнее время государство себя не сдерживает в предоставлении налоговых льгот для нефтегазового сектора. Мы зависим от нефтяных доходов, и вполне логично, что государство стремится максимально снизить стоимость их получения. Веще большей степени мы зависим от инвестиций, которые будут вкладываться и в нефтегазовый сектор. И если мы хотим модернизировать экономику и изменить качество роста, то для этого необходимо создавать благоприятные условия привлечения денег, в том числе с помощью мер налоговой политики.