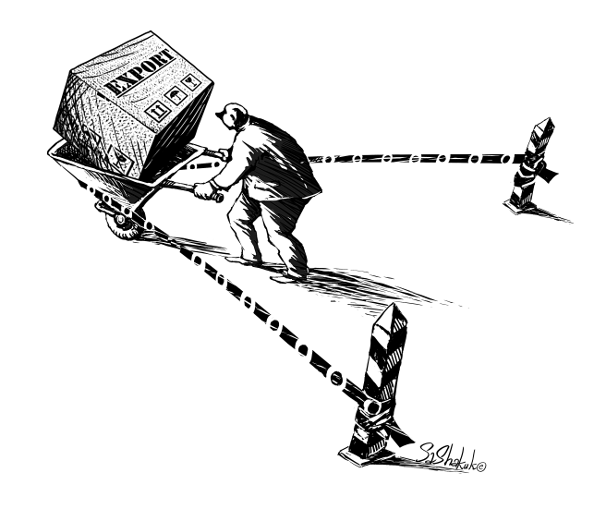

Для экспорта товаров в страны ЕАЭС и ввоза товаров из этих стран в Россию установлены специальные правила взимания НДС. В ряде случаев их применение вызывает у компаний вопросы. О таких ситуациях — наша тема номера.

Договор о Евразийском экономическом союзе (далее — Договор о ЕАЭС) был подписан в г. Астане 29 мая 2014 г. Изначально в этот Союз вошли Республика Беларусь, Республика Казахстан и Российская Федерация. В 2015 г. к ним присоединились Республика Армения и Кыргызская Республика.

Статьей 72 Договора о ЕАЭС установлено, что уплата НДС во взаимной торговле товарами осуществляется по принципу страны назначения. То есть при экспорте товаров применяется нулевая ставка НДС, а обложение данным налогом происходит при импорте. Конкретные правила исчисления и уплаты НДС установлены Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, приведенном в Приложении № 18 к Договору о ЕАЭС (далее — Протокол). Так, в соответствии с п. 4 Протокола для использования нулевой ставки НДС экспортер должен представить в налоговый орган следующие подтверждающие документы:

-

договоры (контракты), заключенные с налогоплательщиком другого государства — члена ЕАЭС, на основании которых осуществляется экспорт товаров;

-

выписку банка, подтверждающую фактическое поступление выручки от реализации экспортированных товаров на счет экспортера;

-

заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена ЕАЭС, на территорию которого импортированы товары, об уплате косвенных налогов;

-

транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства — члена ЕАЭС, подтверждающие перемещение товаров с территории одного государства — члена ЕАЭС на территорию другого государства — члена ЕАЭС;

-

иные документы, подтверждающие обоснованность применения нулевой ставки НДС, предусмотренные законодательством государства — члена ЕАЭС, с территории которого экспортированы товары.

Как показывает практика, с представлением некоторых документов из этого перечня у компаний возникают сложности.

Самовывоз товаров

Предположим, российская компания заключила с белорусским покупателем контракт на поставку товаров. По его условиям покупатель сам забирает товар со склада поставщика в России.

В такой ситуации компания при отпуске товара выписывает накладную (по форме ТОРГ-12 или разработанную самостоятельно) и выставляет счет-фактуру. Поскольку в транспортировке товара она участия не принимает, транспортные документы компания не оформляет. Но для использования нулевой ставки НДС нужно представить транспортные (товаросопроводительные) и (или) иные документы, из которых следует, что осуществлен вывоз товаров на территорию другой страны ЕАЭС.

Возникает вопрос: какими документами продавцу подтвердить вывоз товаров из России в целях применения нулевой ставки НДС?

Мнение чиновников

В письме от 15.03.2017 № 03-07-13/1/14652 Минфин России указал, что при самовывозе документами, подтверждающими убытие товара из России, могут быть копии товарно-транспортных накладных, полученных от покупателей товаров.

Товарно-транспортные накладные оформляются при заключении договора перевозки груза. Следовательно, эти документы будут у покупателя, только если он вывозит товар не своими силами, а с привлечением транспортных организаций. Отметим, что при осуществлении международных автомобильных грузоперевозок подтверждением заключения договора перевозки является международная транспортная накладная CMR, которая содержит сведения, установленные положениями Конвенции о договоре международной дорожной перевозки грузов, подписанной в г. Женеве 19 мая 1956 г.

А как быть в случае, если покупатель забирает товар собственным транспортом и, соответственно, никакого договора перевозки не заключает?

Ответ на этот вопрос содержится в письмах Минфина России от 19.07.2012 № 03-07-13/01-42, от 18.05.2011 № 03-07-13/01-17. В них финансисты пояснили, что, поскольку транспортные документы в случае вывоза товаров транспортом покупателя отсутствуют, продавец для подтверждения нулевой ставки НДС может представить товарную накладную по форме ТОРГ-12.

Обратите внимание, что эти разъяснения финансисты давали в период действия Протокола от 11.12.2009 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе» (далее — Протокол от 11.12.2009). Но, поскольку в этом документе требования к подтверждению права на нулевую ставку такие же, как и при экспорте товаров в ЕАЭС, данные письма финансистов, на наш взгляд, применимы и сейчас.

О том, что при вывозе товара из России собственным транспортом транспортные накладные не оформляются, сказано и в письме Минтранса России от 30.09.2011 № СА-19/11175. По мнению ведомства, вместо транспортной накладной в качестве товаросопроводительного документа используется товарная накладная по форме ТОРГ-12. Эти разъяснения Минтранса России о применении транспортных (перевозочных) документов при перемещении товаров автомобильным транспортом были направлены таможенным органам для использования в работе письмом ФТС России от 13.10.2011 № 04-34/49597.

Позиция ВАС РФ

На то, что товарная накладная ТОРГ-12 может рассматриваться в качестве товаросопроводительного документа, указал и Президиум ВАС РФ в постановлении от 30.01.2007 № 13219/06. В этом деле белорусский покупатель осуществлял самовывоз товара со склада продавца в России. В подтверждение права на применение нулевой ставки НДС продавцом были представлены договоры поставки, счета-фактуры, заявления о ввозе товаров и уплате косвенных налогов в Республике Беларусь, выписки банка и копии платежных поручений покупателя об оплате товара. В качестве товаросопроводительных документов были приложены товарные накладные ТОРГ-12. Высшие арбитры указали, что, поскольку товар вывезен из России самовывозом, перечисленные документы являются надлежащими доказательствами совершения внешнеэкономической сделки, дающей право на применение нулевой ставки НДС.

Подведем итог вышесказанному. Если покупатель вывозит товар не своими силами, а с привлечением сторонних организаций, в пакет документов, подтверждающих право на нулевую ставку НДС, нужно включить копии товарно-транспортных накладных покупателя. Следовательно, в контракте на поставку товаров целесообразно предусмотреть обязанность покупателя предоставить продавцу такие копии.

Если же покупатель вывозит товар собственным транспортом, в пакете документов продавец представляет товарную накладную (ТОРГ-12 или самостоятельно разработанную).

УПД как товаросопроводительный документ

При отгрузке товаров покупателям продавец вместо товарной накладной и счета-фактуры вправе выписывать универсальный передаточный документ (далее — УПД). Напомним, что форма этого документа была разработана налоговиками и предложена к применению письмом ФНС России от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры». В связи с этим у компаний-экспортеров возникает вопрос: можно ли использовать УПД при экспорте товаров в страны ЕАЭС в качестве товаросопроводительного документа?

Мнение налоговиков

В письме от 07.02.2017 № ЕД-4-15/2172 ФНС России разъяснила, что УПД не является заменой товарно-транспортной накладной. Дело в том, что для оформления перевозок грузов законодательством РФ и международными нормами предусмотрены специальные документы (транспортная накладная ТН, международная товарно-транспортная накладная (CMR)). А УПД предназначен только для подтверждения факта передачи и получения товара (груза). Поэтому он не может служить транспортным, товаросопроводительным или иным документом, свидетельствующим о факте перемещения товаров на территорию другой страны ЕАЭС.

По мнению налоговиков, экспортеры в страны ЕАЭС вправе применять УПД только как замену счета-фактуры. Объясняется это следующим образом. В перечень документов, подтверждающих применение права на нулевую ставку НДС, входит заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства, на территорию которого импортированы товары, об уплате косвенных налогов (подп. 3 п. 4 Протокола). При заполнении заявления данные берутся из счета-фактуры, транспортного (товаросопроводительного) документа или из иного документа в случаях, когда выписка счета-фактуры не предусмотрена законодательством государства-экспортера (п. 3 Правил заполнения заявления (Приложение № 2 к Протоколу от 11.12.2009 об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС об уплаченных суммах косвенных налогов). Исходя из этого, налоговики пришли к выводу, что УПД со статусом «1» (счет-фактура и передаточный документ) может являться основанием для подтверждения информации в заявлении.

Аналогичные разъяснения содержатся и в письме ФНС России от 04.04.2016 № ЕД-4-15/5702.

Применение УПД при самовывозе

Итак, УПД не заменяет собой товарно-транспортную накладную. Но, как было указано выше, при самовывозе товара покупателем собственным транспортом товарно-транспортная накладная не оформляется и товаросопроводительным документом считается товарная накладная ТОРГ-12. А поскольку УПД является заменой товарной накладной, то в такой ситуации, на наш взгляд, УПД тоже может рассматриваться в качестве товаросопроводительного документа и служить заменой товарной накладной в пакете документов, подтверждающих право на применение нулевой ставки НДС.

Реализация товаров для личного использования

Граждане из стран ЕАЭС нередко покупают в России автомобили и другие товары для личного пользования. Поскольку товар вывозится из России, возникает вопрос: может ли в этом случае применяться нулевая ставка НДС?

Как уже указывалось выше, для использования нулевой ставки НДС в пакете документов необходимо представить в том числе договор (контракт), заключенный с налогоплательщиком другого государства — члена ЕАЭС, на основании которого осуществляется экспорт товаров, и заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена ЕАЭС, на территорию которого импортированы товары (п. 4 Протокола). То есть, чтобы экспортер мог применить нулевую ставку НДС, покупатель должен быть плательщиком НДС в стране, куда импортируется товар. Подпунктом 2 п. 6 ст. 72 Договора о ЕАЭС прямо предусмотрено, что косвенные налоги не взимаются при импорте товаров, которые ввозятся физическими лицами не в целях предпринимательской деятельности. Таким образом, в ЕАЭС физические лица, ввозящие товары для личного использования, плательщиками НДС не являются и вышеуказанное заявление представить не могут.

Исходя из этого, Минфин России в письме от 30.06.2016 № 03-07-13/1/38236 разъяснил, что на основании положений Протокола и Договора о ЕАЭС нулевая ставка НДС не применяется при реализации физическим лицам на основании договоров розничной купли-продажи товаров, предназначенных для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью. Финансисты также отметили, что нормами ст. 164 и 165 НК РФ использование нулевой ставки НДС при розничной продаже товаров не предусмотрено. Поэтому реализация на основании договоров розничной купли-продажи гражданам стран ЕАЭС товаров, предназначенных для личного потребления, вывозимых ими с территории России, подлежит обложению НДС по ставке 10 или 18%.

Аналогичные выводы содержатся и в письмах ФНС России от 31.12.2015 № СД-3-3/5091@, от 06.11.2015 № СД-3-3/4194@.

Отметим, что есть Определение Верховного суда РФ от 29.02.2016 № 309-КГ15-20141, в котором высшие арбитры признали правомерным применение нулевой ставки НДС при продаже автомобилей, вывезенных в Казахстан физическими лицами, не являющимися индивидуальными предпринимателями. Эта позиция была доведена до сведения нижестоящих налоговых органов письмом ФНС России от 07.07.2016 № СА-4-7/12211@. Однако спор, рассмотренный Верховным судом, касался периода, когда еще не действовал Договор о ЕАЭС и в Казахстане в то время с физических лиц при ввозе ими автомобилей взимался НДС. Поэтому они могли представить продавцу заявление о ввозе товаров и уплате косвенных налогов, заверенное налоговой инспекцией Республики Казахстан.

Но с 1 января 2016 г. из ст. 276.2 Налогового кодекса Республики Казахстан, на которую ссылались суды, исключено положение о том, что физические лица, импортирующие транспортные средства, признаются плательщиками НДС (Закон Республики Казахстан от 03.12.2015 № 432-V).

Таким образом, позиция Верховного суда к вывозу товаров физическими лицами в страны ЕАЭС в настоящее время неприменима.

Ввоз лома черных металлов

Договором о ЕАЭС определено, что косвенные налоги не взимаются с товаров, которые в соответствии с законодательством государства — члена ЕАЭС не подлежат налогообложению при ввозе на его территорию (п. 6 ст. 72 Договора о ЕАЭС). Перечень товаров, которые при ввозе на территорию РФ не облагаются НДС, приведен в ст. 150 НК РФ. Лом и отходы черных металлов в него не включены. Таким образом, получается, что при ввозе на территорию РФ из стран ЕАЭС лома и отходов черных металлов нужно уплачивать НДС. Однако у Верховного суда РФ иное мнение на этот счет.

Позиция Верховного суда

Отметим, что спор, рассмотренный Верховным судом, касался периода до образования ЕАЭС, когда действовали Соглашение о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе от 25 января 2008 г. (далее — Соглашение) и Протокол от 11.12.2009. Но в ЕАЭС принципы взимания НДС остались такими же, как были предусмотрены в этих документах. Поэтому выводы суда применимы и к ввозу лома черных металлов из стран ЕАЭС.

В Определении от 28.12.2015 № 309-КГ15-11310 высшие арбитры рассмотрели ситуацию, когда компания импортировала из Казахстана лом черных металлов и применила в отношении этой операции нулевую ставку НДС. Налоговый орган доначислил налог исходя из ставки 18%. Компания обратилась в суд.

Суды трех инстанций поддержали налоговиков. Аргументация такая. В соответствии с условиями Соглашения НДС уплачивается по правилам государства-импортера. В перечне товаров, которые при ввозе в РФ не облагаются НДС, лом черных металлов не указан. Поэтому компания должна была применить ставку НДС в размере 18%.

Но Верховный суд решения судов отменил. Он указал, что согласно ст. 7 НК РФ нормы международных договоров имеют приоритет над порядком, установленным Налоговым кодексом. В статье 3 Соглашения (а сейчас в ст. 72 Договора о ЕАЭС) определено, что ставки косвенных налогов на импортируемые товары во взаимной торговле не должны превышать ставки косвенных налогов, которыми облагаются аналогичные товары внутреннего производства. Подпунктом 25 п. 2 ст. 149 НК РФ предусмотрено, что реализация лома и отходов черных и цветных металлов на территории РФ не подлежит налогообложению (освобождается от налогообложения).

Таким образом, применение ставки НДС в размере 18% к товарам, импортированным с территории стран — участниц Таможенного союза при условии освобождения от НДС оборота идентичных товаров на территории РФ, вступает в противоречие с нормами и принципами международных договоров и приводит к неравным рыночным условиям на товарном рынке стран — участниц Таможенного союза. Поэтому при импорте товаров из стран — участниц Таможенного союза обложение НДС должно осуществляться с учетом не только положений ст. 150 НК РФ, но и ст. 149 НК РФ, определяющей порядок налогообложения на внутреннем рынке.

Мнение чиновников

До выхода Определения Верховного суда Минфин России в своих письмах разъяснял, что при ввозе в РФ с территорий государств — членов ЕАЭС лома и отходов черных металлов НДС должен уплачиваться в общеустановленном порядке (письма от 24.08.2015 № 03-07-13/1/48564, от 19.03.2015 № 03-07-13/1/14936).

В последующих письмах финансисты, помимо вышеуказанных разъяснений, стали также приводить и мнение высших арбитров (письма от 13.02.2017 № 03-07-13/1/7640, от 08.02.2017 № 03-07-13/1/6628, от 07.02.2017 № 03-07-13/1/6359). А в письме от 08.08.2016 № 03-07-15/46408 они отметили, что, учитывая мнение Верховного суда, возможно и применение освобождения от НДС при ввозе в Россию из стран ЕАЭС лома и отходов черных металлов. Аналогичная позиция изложена и в письме ФНС России от 08.12.2016 № СД-4-3/23473@.

Обратите внимание: в письме от 07.11.2013 № 03-01-13/01/47571 «О формировании единой правоприменительной практики» Минфин России разъяснил, что при расхождении позиции финансового ведомства с мнением Верховного суда налоговики должны руководствоваться разъяснениями высших арбитров.

Таким образом, компании имеют полное право не уплачивать налог при ввозе лома и отходов черных металлов из стран ЕАЭС. А если у налоговиков все же возникнут претензии, свою правоту можно будет отстоять в суде (постановления АС Западно-Сибирского округа от 27.05.2016 № Ф04-1919/2016, от 23.05.2016 № Ф04-1573/2016, от 12.01.2016 № Ф04-28029/2015, Поволжского округа от 21.07.2016 № Ф06-10969/2016, от 15.07.2016 № Ф06-10276/2016, Уральского округа от 20.01.2016 № Ф09-9790/15).